保証ファクタリングにおける根保証

ファクタリングとはいっても種類があります。一般的にファクタリングというと、買取ファクタリングを指します。ただ、ファクタリングには保証ファクタリングと呼ばれる手法も存在し、保証ファクタリングも広く行われています。

それでは、保証ファクタリングとは何なのでしょうか。買取ファクタリングとどのような違いがあるのでしょうか。

また保証ファクタリングを利用する際よく聞く「根保証」とはなんなのでしょうか。

根保証って聞いたことはあるけれど、内容については詳しく知らないとお困りではありませんか?

根保証とは、保証ファクタリングの中でも売掛金を100%保証するものを「根保証」と呼びます。

保証ファクタリングの根保証についての概要、利用するメリット・デメリットについて紹介していきましょう。

根保証とは?

保証とは、借入した人と同じ責任を負う

まず保証について、おさらいします。分かりやすくするために、ここでは借入の保証に話を限定します。

保証とは、借入をした人と同じ責任を負う状態のことです。同じ責任を負うということは、借入をした人が返済できない時に、代わって返済する義務を負います。こうした保証の義務を負う人を、「保証人」と呼びます。

なお保証人の重さに応じて、「通常保証人」と「連帯保証人」の二タイプに分けることができます。

詳しくは下記をお読みいただきたいのですが、連帯保証人の方がより重い責任を負う、とだけ覚えておいてください。

根保証とは、現在から将来発生する債務まで保証すること

根保証とは、一定の取引関係から生ずる現在および未来の一切の債務を保証することを指します。ただ、この説明だと少し分かりづらいですよね。

ですので特定保証と、根保証の違いという形で説明します。

<パターン1>

ここにAさんがいて、Bさんから10万円のお金を借りたいとします。ですがAさんは金欠気味のため、Bさんは貸したくありません。

ここでCさんが現れます。万一Aさんが10万円を返済できない場合、Cさんが10万円を代わりに払うとしましょう。

これなら、Bさんは安心して、Aさんに10万円を貸してくれます。ここでいうAさんは債務者、Bさんは債権者、Cさんが保証人ですね。

<パターン2>

パターン1と同じく、AさんはBさんから10万円借りるとします。ただしパターン1と違い、Aさんは10万円だけでなく、今後さらにBさんから借入する予定です。

借入ごとにCさんが保証を付けていたら面倒ですよね。そこでCさんは、AさんがBさんから借りる借入の全部に保証を付けます。

この場合も、Aさんは債務者、Bさんは債権者、Cさんが保証人ですね。パターン1もパターン2も、Cさんの保証という点では同じですが、その範囲が違います。

パターン1は、AさんのBさんからの借入の内、10万円だけ保証が付いてました。こうした、特定の取引にだけ保証がつく状態が、特定保証です。

一方でパターン2では、AさんのBさんからの借入全てに保証が付いてました。

こうしたAさんとBさんとの間の、特定の取引関係の中で発生する、将来にわたっての全ての取引に保証が付く状態が、根保証となります。

まとめると、以下のようになります。

特定保証・・特定の債務に紐づいた保証

根保証・・・債務者の一切の債務を保証

保証ファクタリングの根保証!3つの概要

保証ファクタリングの根保証とは、売掛金を100%保証してくれるもののことを指します。

根保証を利用することで、売掛金の回収リスクを軽減させることが可能です。

一体どのような仕組みなのか、3つの概要を紹介します。

- 根保証の仕組み

- 手数料

- 債権の種類

上記3つの順に、概要について紹介しましょう。

1-1:根保証の仕組み

根保証の仕組みについて紹介していきます。

主な仕組みとしては、保証ファクタリングと同じです。

ファクタリング会社と保証契約をすることで、売掛債権が発生した際に売掛金の支払いを保証してもらうことが可能です。ファクタリング会社は、側面調査(売掛先には連絡を取らない)によって売掛先の与信審査をします。

与信審査の結果に基づき、保証する金額を決定し保証金額内であれば、売掛金を100%保証できるのです。

中小企業における、与信調査には限界がありますよね。

「ここの会社との取引は不安だな。ちゃんと支払いをしてくれるのかな」このような不安がある場合には、根保証を使用することでリスク回避することができるでしょう。

1-2:手数料

保証ファクタリングの根保証、どのくらいの手数料がかかるのか気になりますよね。

ファクタリング会社により異なりますが、大体3%~12%が相場と言えるでしょう。(2020/7/31自社調べ)

大手金融機関の子会社が実施しているファクタリング会社であれば、手数料は低く抑えることができます。

また、売掛先の与信結果によっても手数料は変動するのです。

1-3:債権の種類

根保証が利用できる、債権の種類について紹介しておきましょう。

保証ファクタリングの根保証を使用できるのは、売掛債権以外にも2種類あります。

上記2種類の債権でも、根保証を使用することが可能です。

売掛債権ではないから利用できないかもと諦めずに、まずは相談してみると良いでしょう。

個人は限定根保証のみ

根保証には、限定根保証と包括根保証の2種類があります。限定根保証とは、極度額や契約期間、取引内容などが特定されている契約を指します。

一方の包括根保証は、こうした取り決めの一切ない、かなり広い範囲の根保証になります。

このうち、個人で契約が認められているのは、限定根保証のみとなります。包括根保証が認められているのは、法人だけです。

恐らくこの記事を読まれている方は、圧倒的に個人の方が多いと思います。ですので、これ以降では個人を対象にした、限定根保証について詳しく説明します。

なお個人の根保証については、改正民法(2020年)により、根保証の範囲が厳しく制限されることになっています。詳しくは下記でご確認ください。

保証ファクタリングの対象とならない債権に注意する

なお、売掛金や受取手形に対して保証されるものの、すべての債権に保証ファクタリングを適用できるわけではありません。利用できない債権も存在します。

対象とならない代表的な債権としては以下のようなものがあります。

- 金銭債権:リース債権、貸付債権など

- 回収が長期になる債権(回収まで1年以上かかるなど)

- 既に支払い遅延している債権

もちろんファクタリング会社によって条件は異なります。ただ、一般的にこうした債権は対象にならないと考えましょう。

保証できる7つのケース

売掛金を保証できるケースは、主に7つあります。

いずれも、売掛先が倒産等した事実が確認できた時です。

- 破産

- 会社更生

- 民事再生

- 任意整理着手

- 本店の閉鎖

- 手形の不渡り

- 小切手の不渡り

売掛先が売掛金を支払わない場合でも、上記の内容に当てはまらない場合には保証してもらうことができません。

保証ファクタリングの根保証を利用する5つのメリット

保証ファクタリングの根保証を利用する5つのメリットを紹介しましょう。

メリット1:回収リスクの軽減ができる

1つ目のメリットは、回収リスクの軽減ができる点です。

保証ファクタリングの根保証は、売掛金を100%保証してもらえます。

万が一、売掛先が倒産などの理由で売掛金を支払えなくなっても、ファクタリング会社から売掛金を回収可能です。

自社の与信審査などに不安がある場合には、保証ファクタリングを使ってみると良いでしょう。

メリット2:売上拡大のチャンスになる

2つ目のメリットは、売上拡大のチャンスになるという点です。

自社の与信限度額を超えているから、契約できなかった…

この様な経験はありませんか?

保証ファクタリングの根保証を併用すれば、自社の与信限度額を超えて契約を結ぶことができます。

大口の契約をするチャンスとなり、売上拡大にも活用することができるでしょう。

メリット3:売掛先の経営状況が分かる

3つ目のメリットは、売掛先の経営状況が分かるという点です。

ファクタリング会社は、保証契約を引き受けた売掛先の与信を常にチェックします。

売掛先の経営状況が一転しそうな場合には、早めに教えてもらうことができるのです。

与信アラームのように活用することもでき、売掛先の経営状況を把握することができます。

メリット4:消費税も保証してもらえる

4つ目のメリットは、消費税も保証してもらえるという点です。

根保証では、売掛金の消費税も保証してもらえることができます。

メリット5:売掛先には知られない

5つ目のメリットは、売掛先には知られないという点です。

ファクタリング会社は、売掛先の与信審査を行いますが直接連絡を取ったりはしません。

売掛先に知られず利用できるため、取引関係にも影響を与えることがないのです。

保証料率・手数料が高めなのはデメリット

こうしたメリットのある保証ファクタリングですが、デメリットとしては何があるのでしょうか。最も分かりやすいデメリットは保証料が高めに設定されていることです。

先ほど記した取引信用保険に比べると、圧倒的に総額が安くなるとはいっても、やはりそれなりの手数料になってしまいます。このとき、一般的に保証ファクタリングの手数料は債権金額の3~12%となります。このうち、多くは4~8%ほどの保証料に落ち着きます。

例えば、以下は地方銀行で知られるトマト銀行が出した保証ファクタリングの内容です。

このように、年率5~12%となっています。保証ファクタリングとしては妥当な保証料率であり、一つの売掛債権について最大120日まで保証してもらえます。

補助金による助成がある

ただ、貸し倒れリスクに備えるときは国からの補助金があります。「保証料の3分の1(上限1.5%)」が補助されるため、例えば売掛債権の年率5%が保証料の場合、1.5%分は国の補助金で補えるため、年率3.5%となります。

例えば売掛債権300万円があり、60日分について保証を加えるとします。このとき、3.5%の保証料率(補助金なしだと年率5%)であれば、手数料は総額で約17,000円になります。

- 300万円 × 3.5% × 60日分 = 約17,000円

もちろん、売掛債権の金額が多くなったり、保証を付ける支払い期間が長くなったりすると支払い金額は大きくなります。そのため継続的に利用するのではなく、本当に必要なときだけに保証ファクタリングを活用しましょう。

なお、実際の手数料は「得意先の与信審査の結果」によって変わるようになります。そのため、見積もりを取らないと具体的な金額は分かりませんし、信用力の低い得意先だと手数料は高くなります。与信審査の結果によっては、前述の通り断られることもあります。

実際に破産がないとお金は返ってこない

他のデメリットとして、「実際に破産などがあって、お金が返ってこないと確定した段階」でなければファクタリング会社からお金は振り込まれません。掛け捨ての保証を付けるのが保証ファクタリングになります。

本当に必要なときだけ保証ファクタリングを利用するべきなのは、買取ファクタリングのように現金を確実に手にできるわけではないからです。

保証ファクタリングのスペック内容は会社によってバラバラ

それでは、「実際に保証ファクタリングを利用するときは何に注意するべきなのか」というと、まずは「利用する会社がどのような条件を提示しているのか」を注意深く確認するようにしましょう。会社によってファクタリングの内容はバラバラとなっているからです。

例えば以下のファクタリング会社であれば、1社から引き受けてもらうことができます。そのため、特定の得意先の売掛債権だけを対象にしたい場合であっても問題なりません。

しかし、すべてのファクタリング会社がこのように1社から引き受けてくれるとは限りません。「〇社以上の会社を対象としなければいけない」などのように、非常に使いづらくなっているケースもあります。

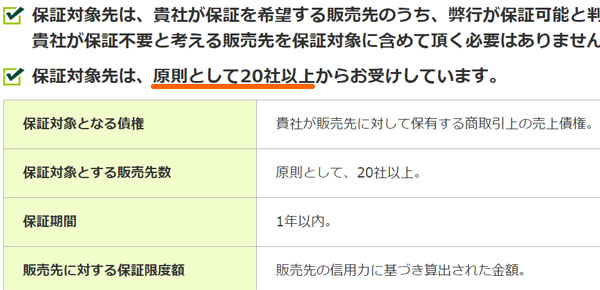

例えば、以下のようなファクタリング会社が該当します。

この会社の場合、20社以上から引き受けることができると記されています。そのため中小企業では利用しづらく、ファクタリング利用の対象外となります。

保証型ファクタリングおすすめ会社3選!

三菱UFJファクター

文字どおり、三菱UFJ系のグループが提供しているファクタリング業者です。

通常のノンバンク系ファクタリング会社は売掛先が倒産した場合などを加味し、非常に高い手数料を徴収します。

また、保険適応業者向けのファクタリング業者は、代表の個人保証などを求められ、万が一の事態が発生した場合に補填を行わないといけないというリスクが存在します。

三菱UFJファクターはそういったリスクを勘案し、万が一損失が発生するような取引であった場合も、100%の保証を行ってくれる(資金調達した人が責任を負う必要はない)のが強みです。

みずほファクタリング

みずほファクタリングは、「3社間ファクタリング」でのみ利用できる「継続的与信枠」が魅力です。

これは売掛債権の「全額」を必ず売却する必要がなく、ファクタリングを受けた売掛債権1件1件に「ファクタリング可能な上限与信枠」を設け、その範囲内で必要な分だけファクタリングできるシステムです。

そのため、「大口の売掛債権しかないが、ほしいのは少額の資金だけでいい」といった場合にも対応でき、無駄な手数料を払わず効率的に資金調達することが可能です。

SMBCファイナンスサービス

大手であるSMBCが提供しているファクタリングサービスです。

条件面に関する詳細は公開されていませんが、建設債権や下請け債権に関して、力を入れているような記載があります。

まとめ

保証型ファクタリングにおける根保証について解説してきました。

根保証とは、保証ファクタリングの中でも売掛金を100%保証するものを「根保証」と呼びます。

そのため利用者は手数料を払うものの100%のリスクヘッジが可能となっています。

取引先からの入金が本当に入るのか不安な方は是非保証型ファクタリングの利用をおすすめします。

またその際は保証内容を根保証として契約しましょう。

即日買取と満足を実現する優良ファクタリング業者

ファクタリングは、あなたの持っている請求書・発注書・契約書などの「売掛債権を買い取る」サービスです。

お金は最短当日に受け取れるので、いまスグ現金が欲しい方の資金調達方法として法人・個人事業主問わず絶大な支持を得ています。

ファクタリング利用を考えているなら、即日即金・高額買取・来店不要・ノートラブルを実現する、大手優良ファクタリング業者を利用することが失敗しないコツです。

ただ数多くのファクタリング会社があるので、どこを選べばいいのか迷うこともあると思います。

どこがいいのか分からない…そんな方は、下記の優良保証・厳選ファクタリング会社を利用するといいでしょう。

ベストファクター

ネット完結で超お手軽に請求書を買取

ベストファクターは申し込み画面から請求書を送るだけで簡単に現金化ができます。

さらに新サービスの注文書買取サービスは仕事を受ける前の「受注書・契約書」をお金にすることができるため、経営者・個人事業主から大きな支持を得ています。

担保や保証人は不要、手数料も優良店の証である最低手数料2%~を実現sのネット完結・最短翌日に入金なのでファクタリングを始めようかなと思っている方に心からおススメできる優良企業です。

ベストファクター基本情報

| 特色 | 請求書以外に仕事前の受注書・契約書・発注書の買取が可能 |

| 入金まで | 最短24時間 |

| 買取手数料 | 2%~ |

紹介記事:ベストファクターの特徴を徹底考察!評判・口コミは?

事業資金エージェント

1000万円以下の買い取りに特化したファクタリング!!

事業資金エージェントは電話1本で申し込めることが特徴的なファクタリングサービスです。

事業資金エージェントであれば電話だけで素早く対応してもらえるため、ネットの扱いが不慣れな人でも安心です。

しかも最短2時間での入金が可能となっています。

最小10万円上限無制限で買取対応しているため、幅広い会社が資金調達のために利用しやすいこともポイントです。

1.5%〜と低い手数料で利用できるので、手数料も他のファクタリング会社とくらべても業界トップレベルです!

基本情報

| 即金可能額 | 10万円〜無制限 |

| 入金まで | 最短2時間 |

| 買取手数料 | 1.5%〜 |

アクセルファクター

ファクタリングするならまずはじめに

アクセルファクターの「買取上限は1億円」なのでまとまった資金が必要な時も安心です。「審査通過率も90%以上」と非常に高いため多くの中小企業・個人事業主から支持されています。

買取代金は「最短即日で振り込まれる」ので、スグに資金が必要な経営者にとって非常に利便性が高くなっています。「手数料はわずか2%~」と非常に安いため、多くの事業主様が利用しています。

売掛債権の売却を考えているならまずはじめに利用しておきたいファクタリング業者です。

アクセルファクター基本情報

| 即金可能額 | 30万円~無制限 |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

ファンドワン

ファンドワンは7つの融資商品から資金調達プランを選べます!

ファンドワンは、資金面で不安を覚える中小企業経営者の皆さまのニーズに耳を傾け、事業資金問題に携ってきた経験豊富なスタッフが、最適のプランを提案しています。

近年注目を集める売掛債権担保にも対応しており、売り掛け先への通知もなく、必要なキャッシュを迅速に調達します。

売掛債権担保の場合、即日30万円〜5000万円の融資が可能です!

基本情報

| 即金可能額 | 5000万円以内 |

| 入金まで | 最短即日 |

| 利率 | 年利5.00%~18.0%以下 |

LINK(リンク)

最短60分で契約締結!資金繰り改善ならLINK!

LINKのファクタリングは「最短60分のスピード買取が可能」です。

手数料は業界最低水準の1.5%~となっています。

LINKは初めての利用の人にも分かりやすくAI用いた「10秒で終わる無料診断」を行っています。ファクタリングが利用できるのかスグにわかります。

法人・個人事業主どちらも利用できるので、初めてファクタリングを利用したい方などにおすすめです。

他社からのLINKへお乗り換えを希望される方には、手数料引き下げをなど 様々な特典があります。

初心者から乗り換えまで幅広く対応している会社といえましょう。

LINK基本情報

| 即金可能額 | 5000万円 |

| 入金まで | 最短60分 |

| 買取手数料 | 1.5%〜 |

資金調達本舗

完全オンラインで非対面完結取

資金調達本舗のファクタリングの良いところは何と言っても、申し込みから取引完了までオンラインで完結することです。

資金調達本舗は電子契約のクラウドサインを取り入れていますから、契約すらも対面不要で、書面にサインをする必要もなく完結します。

つまり全国どこからでもネットで申し込み可能で、オンラインで簡単に問い合わせたり契約できることを意味します。

また忙しくて時間が取れなかったり、急に資金が必要になった場合でも、焦らず確実に資金の確保実現を目指せるのがファクタリングの魅力的で、資金調達本舗の見逃せないポイントです。

資金調達本舗基本情報

| 即金可能額 | 下限・上限なし |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

Cool Pay

独自のAIスコアリング審査!オンライン完結の資金調達

CoolPayは最短60分のスピード買取が可能になっています!

請求書を写真でアップするだけで、独自のAIスコアリングによる審査が行われることにより、驚きのスピード買取が実現します!

買取可能額は20万円〜となっており、少額の取引にも対応しているのが特徴です。

法人、個人ともに利用可能となっている使い勝手のいいサービスといえます。

Cool Pay基本情報

| 即金可能額 | 20万円~ |

| 入金まで | 即日振込 |

| 買取手数料 | 2%~ |

ペイブリッジ

広告・IT業界専門の資金調達サービスはペイブリッジ

創業12年になる老舗ファクタリング会社ペイブリッジは広告・IT業界専門にサービス展開をしており、手数料は0.5%〜と業界最安値となります。

また5万件以上の実績もあり安心して利用できるのもメリットです。

オンラインまたは来店どちらでも契約可能となっており最短2時間で資金調達できるスピード感も魅力的です。

審査通過率も95%と高い水準なので他社で断られてしまった方なども一度ペイブリッジに相談してみて下さい。

基本情報

| 即金可能額 | 下限不明〜3億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 0.5%〜上限不明 |

QuQuMo

手数料安さ業界トップクラス!完全オンライン型ファクタリング!

QUQUMOは完全オンライン型のファクタリングサービスを展開しています。

契約完了まで「最短2時間」というスピードが特徴です。

時間が早いだけではありません。手数料も1%〜と業界トップクラスの安さを誇ります。

また事務手数料無料、債権譲渡登記も不要です。

必要な書類は「請求書」「通帳のコピー」の二点のみ。と非常に手軽です。

今すぐ現金が欲しい!手数料はなるべく抑えたい!

そんな風に思っている方におすすめのファクタリング業者です。

QuQuMo基本情報

| 即金可能額 | 〜1億円 |

| 入金まで | 最短2時間 |

| 買取手数料 | 1%~ |

MSFJ

成功者に選ばれるファクタリング会社MSFJ

MSFJでは選べる3つのプランから自分にあったプランを選択できます!

プランごとに特徴が分かれており以下の通りとなっています。

クイックプラン・・限度額100万円まで 手数料3.8%~ 審査スピード 1営業日

プレミアムプラン・・限度額 5,000万円まで 最低手数料 1.8%~ 審査スピード 最短1営業日

個人事業主プラン・・限度額 10万円~500万円まで 最低手数料 3.8%~9.8% 審査スピード 最短当日振込

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.8%〜上限不明 |

株式会社No.1

満足度95%オーバー!スピード契約なら株式会社No.1

株式会社No.1の魅力はなんと言ってもそのスピード感です!業界最速のスピード審査で不安な審査の時間を一瞬で終わらせます。

さらに少額の10万円から利用できるので債権の額が低い個人事業主の方にも利用しやすいです。

手数料も1%〜で利用できるので安価に抑えられます。

9時から20時までと遅くまで営業しているので仕事が終わるタイミングでも申し込みいただけます。

株式会社No.1の圧倒的に早い入金スピードをぜひ体験ください。

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 3%〜15% |

ネクストワン

金融業界に精通したスタッフが対応!成約率96%!

ネクストワンは最短即日の資金調達が可能でその契約率は96%と様々な売掛債権を買い取ってくれます。オンラインで完結のため全国どこでも申し込み可能です。

手数料も業界最安水準の1.5%〜からとなっており初めてのファクタリング利用にもおすすめです。

またスタッフは元銀行員など金融業界に精通した資金調達のプロたちが対応してくれます。そのためファクタリング以外の資金調達やその他会社経営に対すコンサルティングにも期待できます。

基本情報

| 即金可能額 | 30万円〜上限なし |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜10% |

ファクタリング福岡

福岡に拠点をおき九州から西日本地域に特化!

ファクタリング福岡が選ばれる理由は最安手数料が1.5%〜となっており業界でも最安の水準となり30万円〜無制限の買取可能金額により幅広い利用者に向けサービス展開しているためです。

もちろん法人・個人に対応しており、資金調達まで最短即日のスピード感も持ち合わせています。福岡に拠点を置き、九州地方の会社や西日本を中心とした会社に特化してサービス展開しているのでその地域の方にはおすすめです!

基本情報

| 即金可能額 | 30万円〜無制限 |

| 入金まで | 最短即日 |

| 買取手数料 | 1,5%〜 |

コメント