リバースファクタリングとは

リバースファクタリングは、買掛金を自社の代わりにファクタリング会社に支払ってもらう仕組みです。債権者ではなく債務者が行うファクタリングを指します。

ファクタリングは、債権者が債権を譲渡して売掛金の回収を早くするものです。

リバースファクタリングは債務者が買掛金の支払いを先延ばしにする目的で行われる点にあります。

ファクタリングの場合はファクタリング会社が債務者の代わりに売掛金を先払いしますが、この点はリバースファクタリングも同じです。

ファクタリングとの違いは債務者が主導となることで、売掛金の早期回収と買掛金の支払いの先延ばしと、目的にも違いがあります。

リバースという言葉の意味を考えれば、ファクタリングの目的の違いも分かりますし、仕組みの理解も深まると考えられます。

一見すると難しそうですが、ファクタリングの仕組みを理解している人であれば、ファクタリングとの違いの理解も難しくないはずです。

どちらもキャッシュフローの改善を目指して行われ、ファクタリング会社が関わるという共通点です。

そして資金調達がやりやすくなったり資金繰りに余裕が生まれるなど、期待できたり得られる効果も似ていることです。

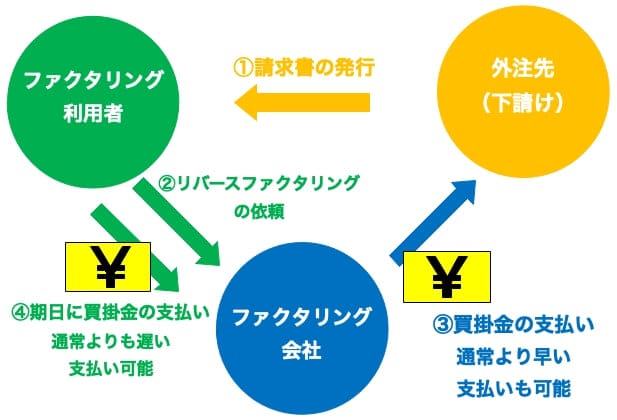

カンタンな一連の流れ

- リバースファクタリングの利用会社が買掛先から商品やサービスの提供を受ける。後日支払いが発生します。

- 買掛先が支払い期日に合わせて請求書を利用会社に送ります。利用会社に買掛金が発生しました。

- 買掛先から受け取った請求書をファクタリング会社に提出し、ファクタリングを行います。

- ファクタリング会社が買掛先に買掛金を支払います。

- 後日、利用会社はファクタリング会社に買掛金と手数料を支払います。

すごく簡潔に説明すると、請求された債権をファクタリング会社が立て替えてくれた上、支払いを延長することができます。

リバースファクタリングの審査

一般的なファクタリングの審査の対象は債権を支払う義務のある売掛先ですが、リバースファクタリングの場合は違います。

買掛金の支払いを先延ばしにしたい利用会社が審査の対象となるのです。

リバースファクタリングはファクタリング会社が取引先に買掛金を先払いしたお金を、利用会社が後に支払うことになります。そのためファクタリング会社にお金を支払うことになる利用会社が審査の対象になります。

しかし、審査はファクタリング同様に厳しくはありません。手数料も三者間ファクタリンと同等の手数料しかかからないので安価に利用することが可能になります。

参考:ファクタリング手数料相場ってどのくらい?手数料からかかる費用について徹底解説

リバースファクタリングのメリット

- 支払いを先延ばしにできる

- 資金調達と同等の効果がある

- 支払いを一本化することができる

- 買掛先との交渉材料にもできる

上記のようなメリットがあります。それぞれ解説していきます。

支払いを先延ばしにできる

リバースファクタリングの大きな目的はこの支払いの先延ばしです。支払日を通常の支払い期日よりも後に設定できるので資金繰りに余裕ができます。

例を挙げると、1ヶ月後に支払う予定の買掛金を、2か月後に支払う予定でリバースファクタリングを行います。

すると当たり前の話ですが、支払いまでの期間を1ヶ月延長することができます。

出ていくお金が減り、入ってくるお金は増加することになるので資金繰りの改善に役立てることができます。

参考:ファクタリング支払いはいつ?払い方法は?そんな疑問を徹底解説

資金調達と同等の効果がある

実際に手元に現金が入ってくることはありませんが、リバースファクタリングには資金調達と同等の効果があります。

出ていく現金が少なくなれば、払うはずだった現金に余裕が生まれます。

実質、資金調達したことと同じ結果になっています。

先延ばしにしただけだと感じるかもしれませんが、支払い期日を延ばしたことにより1ヶ月後に100万円を用意しなければならなかったものを、2ヶ月のうちに100万円を用意しなければいけないに変わります。そのため1ヶ月に50万円を資金調達すれば良いだけになるのです。

支払いを一本化することができる

複数の買掛債務の支払いに直面している企業は、リバースファクタリングをすることで支払いを一本化できます。

これはローンのおまとめをイメージすると分かりやすいメリットで、支払い期日の把握や資金の確保がやりやすくなります。

支払い先をファクタリング会社に一本化することで経理の負担も削減することが可能です。複数の買掛金を同じ条件でまとめてリバースファクタリングすることで、自社はファクタリング会社に対する支払いをするだけなので経理の負担を大幅に削減できるという訳です。

参考:債権流動化するならファクタリング!メリット,デメリットとは?優良ファクタリング会社10選!

買掛先との交渉材料になる

リバースファクタリングは利用者だけではなく、買掛先にもメリットがあります。

- ファクタリング会社が支払うので、代金を確実に回収できる。

- 条件によっては期日よりも早く売掛金を回収できる

リバースファクタリングの支払いの条件は、柔軟な設定が可能になります。

例えば、30日後に支払わなければいけない買掛金をリバースファクタリングするとします。この時に買掛先に対して支払い予定日よりも先に支払うことも可能になります。

30日後に支払い予定だったものを15日後に支払うことにします。すると買掛先は15日間も早期に売掛金を回収できます。

さらにファクタリング会社への支払いを60日先に設定することもできるので、45日間支払いを延ばしたことになります。

買掛先は早期回収ができ、利用会社は支払いの先延ばしができるので双方にメリットがあります。

この場合、手数料は利用会社が払うことになるので、買掛先にはメリットしかありません。

利用会社はこのメリットを材料にすることで仕入れ単価の値下げや、与信限度額の引き上げなどの交渉をすることができます。

ブリッジ

ここで差がつく!高換金率を誇る優良現金化店

| 換金率 | 最大98.9% |

| 現金化まで | 最短5分 |

| 営業時間 | 24時間申し込み可能 |

エキスパート

失敗しない現金化!高評価優良店ランキング

| 換金率 | 最大98.9% |

| 現金化まで | 最短5分 |

| 営業時間 | 24時間申し込み可能 |

プレミアム

どこよりもお得!高額換金のプロが選ぶ現金化店

| 換金率 | 最大98.9% |

| 現金化まで | 最短5分 |

| 営業時間 | 24時間申し込み可能 |

ビックギフト

現金化で損しない!高換金率優良店ベストセレクト

| 換金率 | 最大98.9% |

| 現金化まで | 最短5分 |

| 営業時間 | 24時間申し込み可能 |

Answer

リピーター続出!高額換金に自信ありのおすすめ店

| 換金率 | 最大98.9% |

| 現金化まで | 最短5分 |

| 営業時間 | 24時間申し込み可能 |

いいねクレジット

高額換金はここで決まり!信頼の優良現金化サービス

| 換金率 | 最大98.9% |

| 現金化まで | 最短5分 |

| 営業時間 | 24時間申し込み可能 |

88キャッシュ

プロも太鼓判!高額換金が叶う優良現金化サービス

| 換金率 | 最大98.9% |

| 現金化まで | 最短5分 |

| 営業時間 | 24時間申し込み可能 |

リバースファクタリングのデメリット

リバースファクタリングはメリットが豊富ですが、デメリットもいくつかあるので確認と把握が必要です。

リバースファクタリングのデメリットは提供している会社が限られることと、買掛金を支払う義務がある企業側が手数料を負担することです。

サービスを提供している会社が少ない

リバースファクタリングは債務者の資金繰りの悪化を防げるとても良いサービスですが、リバースファクタリングを提供しているファクタリング会社はまだ多くはありません。

リバースファクタリングを提供している会社は、一部のファクタリング会社の他、銀行系ファクタリングに限られます。

通常のファクタリング会社を探すときは、会社数の多さからどこのファクタリング会社を利用しようか悩みますが、リバースファクタリングを利用するときは数の少なさから利用するファクタリング会社を探すのが難しくなるでしょう。

手数料

リバースファクタリング 買掛金の支払いを遅らせる為に利用するので、その費用である手数料を支払います。

売掛債権のファクタリングは、額面から手数料が差し引かれた分が債権を有する企業に支払われます。ですが、リバースファクタリングは買掛金にプラスして支払うことになります。

つまり、通常の買掛金の支払いよりも支払う金額が増えるので、そこを念頭によく考えて利用を決める必要があるわけです。

複数の買掛金の支払いが迫る状況においては、資金繰りが悪化する状況を乗り切るのにリバースファクタリングが役立つでしょう。

とはいえ負担は馬鹿にならないので、頻繁に使える方法ではありませんし、本当に困った時に奥の手のつもりで使う必要がありそうです。

リバースファクタリングの利用方法

簡単な流れを例に出すと、外注先の企業が納品して請求書を発行、買掛金が生じた企業がファクタリング会社に依頼となります。

必要書類の1つは請求書で、これをファクタリング会社に提出して審査を受けます。

審査が通ったらファクタリング会社から外注先に買掛金の支払いが行われます。

後は、期日までにファクタリング会社に対する買掛金と手数料の支払いを持って、一連の取引の完了です。

提出が求められる必要書類はファクタリング会社によって多少異なりますが、基本はファクタリングと同様です。

リバースファクタリングの必要書類

具体的には登記簿謄本や決算書、印鑑証明書に通帳などで、当然ながら身分証明書も求められます。また、個人事業主なら確定申告に関する書類も必要となるでしょう。

ファクタリング会社による買掛金支払いの代行ですから、取引内容が分かる請求書の提出は必須です。取引先企業を明確にしたり、そもそもどういった契約か内容を審査する必要があるので、取引内容が分かる契約書類なども必要です。

ファクタリングと同様、申し込みや手続きはネットで完結することも可能ですから、忙しい人にとっても利用しやすくなっています。

合わせて読みたい!:必要書類の少ないファクタリング会社を10社紹介!請求書のみでOKな会社も!口コミも掲載

リバースファクタリングの会計処理

リバースファクタリングの会計処理については支払い先は取引先ではなく、ファクタリング会社になります。

期日までに支払いを済ませることで買掛金が消滅するので、買掛金消滅と手数料支払いの会計処理を行います。

| 借方 | 貸方 |

| 買掛金 支払手数料 | 当座貯金 |

リバースファクタリングの仕訳は上記の通りです。

※支払い状況によっては当座貯金が現金に変わります。

リバースファクタリングのまとめ

そんなリバースファクタリングをいち早く利用した企業がパナソニックです。

2013年にパナソニックが電子記録債権をはじめるために30日間リバースファクタリングで支払いを延長し、そしてファクタリングとあわせて1,000億円のキャッシュを生み出したというニュースがありました。

参照:電子記録債権によるリバースファクタリングの可能性

リバースファクタリングをおさらいすると、売掛金の早期回収ではなく買掛金の早期支払いで、債務を有する企業が利用するもの。

ファクタリング会社が買掛金の先払いを行う仕組みで、買掛債務が溜まっている企業の資金繰り悪化の回避に活用されます。

融資と違って信用度の影響が少なく、審査を通れば利用が認められて、無事に買掛金の支払いの先送りが実現します。

ファクタリングと同じく、リバースファクタリングも認知され始めています。特に中小企業の間で浸透の兆候が見られ、今後は更に注目が集まることになると予想されます。

早期資金調達のファクタリング、資金繰り改善のリバースファクタリングは、いずれもキャッシュフローの改善に役立ちます。

売掛債権の譲渡か、買掛金の支払い代行の違いはありますが、債権債務が関係するのは共通です。

利用方法は簡単で請求書と必要書類を揃えたらファクタリング会社に相談、リバースファクタリングを申し込んで審査を受けるだけです。

申し込みも手続きも契約もネットでできる時代です。

今後はリバースファクタリングは身近な資金繰りの改善方法として、中小企業や個人事業主を中心に浸透していくでしょう。

#リバースファクタリング みずほ#リバースファクタリング ifrs#サプライチェーンファイナンス#そもそもファクタリングとは リバースファクタリングとは リバースファクタリングのメリット

おすすめファクタリング業者【最新版】手数料・スピード・安全性で厳選!

企業の資金繰り改善に役立つファクタリング。しかし、利用するファクタリング業者によって手数料の差や資金化までのスピード、信頼性には大きな違いがあります。

特に、悪質な業者を選んでしまうと法外な手数料を請求される、資金化が遅れる、契約内容に不透明な点があるなどのリスクも伴います。

そのため、安全かつ適正な条件で資金調達を行うためには、信頼できるファクタリング会社を選ぶことが重要です。

本記事では、数多くのファクタリング業者を「手数料の安さ」「資金調達スピード」「利用しやすさ」「信頼性」の観点で比較し、特におすすめできる業者を厳選しました。

初めてファクタリングを利用する方や、現在のファクタリング業者からの乗り換えを検討している方にも役立つ内容となっています。

それでは、おすすめのファクタリング業者をランキング形式でご紹介します。

あなたのビジネスに最適な資金調達方法を見つけてください!

ベストファクター

ネット完結で超お手軽に請求書を買取

ベストファクターは申し込み画面から請求書を送るだけで簡単に現金化ができます。

さらに新サービスの注文書買取サービスは仕事を受ける前の「受注書・契約書」をお金にすることができるため、経営者・個人事業主から大きな支持を得ています。

担保や保証人は不要、手数料も優良店の証である最低手数料2%~を実現sのネット完結・最短翌日に入金なのでファクタリングを始めようかなと思っている方に心からおススメできる優良企業です。

ベストファクター基本情報

| 特色 | 請求書以外に仕事前の受注書・契約書・発注書の買取が可能 |

| 入金まで | 最短24時間 |

| 買取手数料 | 2%~ |

【法人限定】ファクタリングベスト

【法人限定】ファクタリングベストとは、複数のファクタリング会社へ一括で見積もりを依頼できる法人限定サービスです。売掛金(売掛債権)を早期に現金化したい企業が、簡単なオンライン申請(最短1分程度)で優良なファクタリング会社最大4社に相見積もりを依頼可能な仕組みになっています。ファクタリング各社から提示された条件を比較(比較検討)し、最も条件の良い会社と契約を結ぶことで、スピーディーかつ有利な資金調達が実現できます。

ファクタリングベスト基本情報

| 特色 | 最大4社の一括見積サービス |

| 入金まで | 最短即日 |

| 買取手数料 | 2%~ |

Cool Pay

独自のAIスコアリング審査!オンライン完結の資金調達

CoolPayは最短60分のスピード買取が可能になっています!

請求書を写真でアップするだけで、独自のAIスコアリングによる審査が行われることにより、驚きのスピード買取が実現します!

買取可能額は20万円〜となっており、少額の取引にも対応しているのが特徴です。

法人、個人ともに利用可能となっている使い勝手のいいサービスといえます。

Cool Pay基本情報

| 即金可能額 | 20万円~ |

| 入金まで | 即日振込 |

| 買取手数料 | 2%~ |

ファンドワン

ファンドワンは7つの融資商品から資金調達プランを選べます!

ファンドワンは、資金面で不安を覚える中小企業経営者の皆さまのニーズに耳を傾け、事業資金問題に携ってきた経験豊富なスタッフが、最適のプランを提案しています。

近年注目を集める売掛債権担保にも対応しており、売り掛け先への通知もなく、必要なキャッシュを迅速に調達します。

売掛債権担保の場合、即日30万円〜5000万円の融資が可能です!

基本情報

| 即金可能額 | 5000万円以内 |

| 入金まで | 最短即日 |

| 利率 | 年利5.00%~18.0%以下 |

QuQuMo

手数料安さ業界トップクラス!完全オンライン型ファクタリング!

QUQUMOは完全オンライン型のファクタリングサービスを展開しています。

契約完了まで「最短2時間」というスピードが特徴です。

時間が早いだけではありません。手数料も1%〜と業界トップクラスの安さを誇ります。

また事務手数料無料、債権譲渡登記も不要です。

必要な書類は「請求書」「通帳のコピー」の二点のみ。と非常に手軽です。

今すぐ現金が欲しい!手数料はなるべく抑えたい!

そんな風に思っている方におすすめのファクタリング業者です。

QuQuMo基本情報

| 即金可能額 | 〜1億円 |

| 入金まで | 最短2時間 |

| 買取手数料 | 1%~ |

資金調達本舗

完全オンラインで非対面完結取

資金調達本舗のファクタリングの良いところは何と言っても、申し込みから取引完了までオンラインで完結することです。

資金調達本舗は電子契約のクラウドサインを取り入れていますから、契約すらも対面不要で、書面にサインをする必要もなく完結します。

つまり全国どこからでもネットで申し込み可能で、オンラインで簡単に問い合わせたり契約できることを意味します。

また忙しくて時間が取れなかったり、急に資金が必要になった場合でも、焦らず確実に資金の確保実現を目指せるのがファクタリングの魅力的で、資金調達本舗の見逃せないポイントです。

資金調達本舗基本情報

| 即金可能額 | 下限・上限なし |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

ビートレーディング

最短5時間で資金調達可能

ビートレーディングなら、即金可能額に上限なし。請求書はもちろん、仕事が決まる前の受注書・契約書も最短5時間で現金化できます。

担保・保証人不要で、手数料は業界最低水準の2%~(3社間)と、他の会社と比べて圧倒的に安いです。

ネット完結だから、いつでもどこでも簡単にお金に。経営者・個人事業主の方の強い味方です。経営の効率化を図りたい方は、ぜひご利用ください。

ビートレーディング基本情報

| 即金可能額 | 下限・上限設定なし |

| 入金まで | 最短5時間 |

| 買取手数料 | 2%~(3社間)/ 5%~(2社間) |

Easy factor/イージーファクター

easy factor(イージーファクター)は、人気の優良ファクタリング会社株式会社NO.1が運営するオンライン完結型のファクタリングサービスになります。

イージーファクターの魅力は、申し込みから契約・入金までのスピードが他社に比べて非常に早い点や、発生する手数料が一般的なファクタリング会社に比べて非常に低いといった点を挙げることができます。

オンラインで全て完結させることができるので、手続きがしやすい点もイージーファクターの強みになります。

基本情報

| 即金可能額 | 50万円〜5000万円 |

| 入金まで | 最短60分(最短10分で見積提示) |

| 買取手数料 | 2%〜8% |

ペイブリッジ

広告・IT業界専門の資金調達サービスはペイブリッジ

創業12年になる老舗ファクタリング会社ペイブリッジは広告・IT業界専門にサービス展開をしており、手数料は0.5%〜と業界最安値となります。

また5万件以上の実績もあり安心して利用できるのもメリットです。

オンラインまたは来店どちらでも契約可能となっており最短2時間で資金調達できるスピード感も魅力的です。

審査通過率も95%と高い水準なので他社で断られてしまった方なども一度ペイブリッジに相談してみて下さい。

基本情報

| 即金可能額 | 下限不明〜3億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 0.5%〜上限不明 |

MSFJ

成功者に選ばれるファクタリング会社MSFJ

MSFJでは選べる3つのプランから自分にあったプランを選択できます!

プランごとに特徴が分かれており以下の通りとなっています。

クイックプラン・・限度額100万円まで 手数料3.8%~ 審査スピード 1営業日

プレミアムプラン・・限度額 5,000万円まで 最低手数料 1.8%~ 審査スピード 最短1営業日

個人事業主プラン・・限度額 10万円~500万円まで 最低手数料 3.8%~9.8% 審査スピード 最短当日振込

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.8%〜上限不明 |

アクセルファクター

ファクタリングするならまずはじめに

アクセルファクターの「買取上限は1億円」なのでまとまった資金が必要な時も安心です。「審査通過率も90%以上」と非常に高いため多くの中小企業・個人事業主から支持されています。

買取代金は「最短即日で振り込まれる」ので、スグに資金が必要な経営者にとって非常に利便性が高くなっています。「手数料はわずか2%~」と非常に安いため、多くの事業主様が利用しています。

売掛債権の売却を考えているならまずはじめに利用しておきたいファクタリング業者です。

アクセルファクター基本情報

| 即金可能額 | 30万円~無制限 |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

株式会社No.1

満足度95%オーバー!スピード契約なら株式会社No.1

株式会社No.1の魅力はなんと言ってもそのスピード感です!業界最速のスピード審査で不安な審査の時間を一瞬で終わらせます。

さらに少額の10万円から利用できるので債権の額が低い個人事業主の方にも利用しやすいです。

手数料も1%〜で利用できるので安価に抑えられます。

9時から20時までと遅くまで営業しているので仕事が終わるタイミングでも申し込みいただけます。

株式会社No.1の圧倒的に早い入金スピードをぜひ体験ください。

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 3%〜15% |

エスコム

「安心・効率的・迅速」をコンセプトの優良会社エスコム!

エスコムは 顧客満足度98.5%!成約率87.5%!乗り換え満足度92.7%

と利用者からの好評の優良ファクタリングサイトです。

手数料も1.5%〜となっており業界最安水準です。また二社間三社間共に対応しおり、介護報酬や診療報酬にも対応しているため初心者から利用中の方まで幅広い層の利用者から支持されています。

基本情報

| 即金可能額 | 30万円〜1億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜12% |

ネクストワン

金融業界に精通したスタッフが対応!成約率96%!

ネクストワンは最短即日の資金調達が可能でその契約率は96%と様々な売掛債権を買い取ってくれます。オンラインで完結のため全国どこでも申し込み可能です。

手数料も業界最安水準の1.5%〜からとなっており初めてのファクタリング利用にもおすすめです。

またスタッフは元銀行員など金融業界に精通した資金調達のプロたちが対応してくれます。そのためファクタリング以外の資金調達やその他会社経営に対すコンサルティングにも期待できます。

基本情報

| 即金可能額 | 30万円〜上限なし |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜10% |

プロテクトワン

個人事業主に特化したサービスも提供!原則即日入金!

手数料率1.5%〜と業界でもトップクラスの低さです!審査通過率も96%以上なので審査の柔軟さも魅了です。

完全オンライン契約が可能ですが、希望があれば来店や訪問での取引も可能!

個人事業主に特化したサービスも評判が良く、売掛金も10万円から買取可能で個人やフリーランスの悩みに親密に答えてくれます。

さらにプロテクトワンは原則即日入金に対応しているのでお急ぎでの資金調達を希望の際はプロテクトワンに決まりです!

プロテクトワン基本情報

| 即金可能額 | 10万円~1億円 |

| 入金まで | 最短1時間 |

| 買取手数料 | 1.5%~ |

コメント