目次

- 融資と出資の違いを徹底解説!失敗しない資金調達の選び方とメリット・デメリット

- 後払いサービス(BNPL)で「いま必要」を上手に整える基本

- 後払いサービスとは?役割と仕組みのイメージ

- 後払いでやってはいけない誤解と、安心して使うための考え方

- 「現金が必要」のときに、後払いをどう位置づける?

- まず確認したいこと:現金が必要な理由と、必要な期間

- 後払いを活用する実践アイデア(合法・規約順守が前提)

- 安心の三原則チェックリスト(使う前に30秒確認)

- 満足度が上がる、後払いサービスの選び方と使い方のコツ

- 初心者でも失敗しにくい選び方

- 満足度が高まる運用の小ワザ

- 「現金」を作るための選択肢をやさしく比較(資金調達 方法 比較)

- 1. 融資(ローン・キャッシング)

- 2. 給与前払い・社内貸付・福利厚生の活用

- 3. 公的貸付・緊急小口・自治体の支援

- 4. 売却・不要品の整理

- 5. ファクタリング(個人事業主・フリーランス向け)

- 「融資と出資の違い」をここで整理(初心者でもスッと分かる)

- 融資と出資の違い

- ベンチャー 出資 仕組み(ざっくり)

- 個人・中小企業の資金調達を一緒に考える(中小企業 資金調達)

- 個人の場合:安心重視のステップ

- 中小企業のケース:資金調達 方法 比較の考え方

- 後払いで「現金化」を考える前に押さえるルールとマナー

- 規約と法律を守ることが、最終的に自分を守る

- トラブルを避けるための「小さな予防策」

- 後払いと融資・出資をどう使い分ける?用途別ガイド

- 短期の生活費のズレ調整

- 中〜大きめの一時費用(引っ越し、冠婚葬祭、教育関連など)

- 将来の成長投資(事業・資格・設備)

- シミュレーションで安心感アップ:返済計画の作り方(かんたん版)

- 1. いまの収支を「手取り」「固定費」「変動費」に分ける

- 2. 返済カレンダーを作る

- 3. 余剰ができたら「予備費」へ

- よくある質問(初心者の不安にやさしく回答)

- Q. 後払いで家計は本当に楽になりますか?

- Q. 返済が難しくなりそうです。どうすれば?

- Q. 融資と出資、どちらが有利?

- Q. 将来の投資資金を「借りて」用意しても大丈夫?

- ケーススタディ:ポジティブに使いこなすイメージ

- ケース1:急な医療費を捻出

- ケース2:転居での立て替え

- ショート・ネガティブの現実と、上手な向き合い方(2割だけ)

- まとめ:あなたのペースで、安心できる資金計画を

融資と出資の違いを徹底解説!失敗しない資金調達の選び方とメリット・デメリット

「急ぎで現金が必要。でもクレジットやローンは不安…」「後払いサービスを使ってうまくやりくりできないかな?」そんなモヤモヤを抱えて検索されたのではないでしょうか。この記事では、後払い(BNPL)サービスを賢く使って一時的な資金を工面する考え方を、初心者にもわかりやすく解説します。あわせて、融資と出資の違い、資金調達 方法 比較、リスクや注意点もやさしく整理。読み終えるころには「自分に合う選択」が明確になり、安心して次の一歩を踏み出せるはずです。

後払いサービス(BNPL)で「いま必要」を上手に整える基本

後払いサービスとは?役割と仕組みのイメージ

後払いサービスは「いま商品やサービスを利用し、支払いは翌月や指定日以降に行う」決済方法のこと。家計のタイミングを整える「支払いの先送り」ができるため、急な出費が重なったときの一時的な資金繰りに役立ちます。クレジットカードと似ていますが、審査や枠の設計、支払サイクルが異なることが多く、アプリベースで使いやすいものも広く普及しています。

大切なのは、「後払い=現金が増える」わけではなく、「支払うタイミングをずらす」仕組みだということ。だからこそ、返済日と入金(給料日・入金予定)の整合が取れているかを最初に確認しましょう。

後払いでやってはいけない誤解と、安心して使うための考え方

後払いは生活の呼吸を整える道具です。使い方の基本はシンプルで、次の3点を守ることが安心のコツになります。

- 目的は「支払いタイミングの調整」。無理な買い物や過剰な利用は避ける

- 返済計画を先に作る(給料日・入金予定日・確定した収支を確認)

- 利用規約とルールを尊重する(禁止されている用途や現金化行為は行わない)

これだけでも、思わぬトラブルの大半は回避できます。特に「現金化」を目的とした不自然な使い方は、サービスのルールに反する可能性があり、結果的にあなたの信用や家計を傷めてしまいます。ここでは「正しく・賢く・前向きに」使うための具体策にしぼって解説します。

「現金が必要」のときに、後払いをどう位置づける?

まず確認したいこと:現金が必要な理由と、必要な期間

必要額と期間がわかると、最適な選択肢が見えます。次の3点をメモしましょう。

- 必要額はいくらか(手数料や税・送料も含める)

- いつまでに必要か(期日・イベント・支払期限)

- いつ返せるか(給料日、入金予定、見込みの精度)

「額が小さい」「返済日が明確」「支払いタイミングのズレを埋めたい」というケースなら、後払いサービスは選択肢になります。一方で「まとまった現金」「長期にわたる資金」が必要な場合は、後払いよりも融資や公的制度などのほうが家計を守りやすいことが多いです。

後払いを活用する実践アイデア(合法・規約順守が前提)

具体的には次のような使い方が、安全で実用的です。

- 必需品や公共料金・定額支払いの支払い時期を後ろ倒しして、給料日と合わせる

- 一時的な医療費・学費の立替を後払いにして、翌月の入金で清算する

- 引っ越しや出張など必要経費のタイミング調整に使い、精算日で一括返済

どれも「使う→返す」の見通しが立っていることが前提。目的がハッキリしており、返済日も確定しているなら、精神的な安心感にもつながります。

安心の三原則チェックリスト(使う前に30秒確認)

- 返済日と入金日が重なっている(または返済日が入金日より後)

- 返済額は、次回の可処分所得の範囲内に収まる

- 複数サービスの使い回しや、ルールに反する使い方はしない

- 家計簿アプリやメモで、利用額・返済日・手数料を記録している

- 返済が難しくなりそうなら、早めに計画を見直す

満足度が上がる、後払いサービスの選び方と使い方のコツ

初心者でも失敗しにくい選び方

最初は「シンプルで、手数料・返済日がわかりやすい」サービスを選んでください。次のポイントが目安です。

- アプリの明細が見やすく、返済日が大きく表示される

- 支払方法が自分に合う(口座振替、コンビニ払い、残高引落など)

- 手数料体系が明確で、支払総額がすぐ分かる

- 分割や延長などのオプションの有無が把握できる

また、初回は小さな金額から試し、使いやすさと返済の流れを体感するのがおすすめです。慣れるほど、無駄のない活用ができるようになります。

満足度が高まる運用の小ワザ

- カレンダーに返済日を登録し、通知をオンにする

- 毎週末に「利用額・残高・返済予定」を3分だけ振り返る

- 家計の固定費(通信、サブスクなど)を必要に応じて見直し、返済余力を作る

- 余裕がある月は繰り上げ返済や早期清算を検討する

こうした小さな工夫が、心理的な安心感とコスト削減につながります。「ちゃんと管理できている」という実感は、日々の不安をグッと軽くしてくれます。

後払いサービスで現金化するなら

後払いサービスを使って高換金率商品を購入し、その後購入した商品を専門の古物買取店で買い取ってもらうことで現金化を実現します。

実は自分で現金化することもできなくはないですが、時間と手間がかかることと、一歩間違えてしまうと使っている後払いアプリの利用制限に引っかかり、いわいる事故を起こしてしまい信用情報に傷がつく場合があります。そのため後払いアプリの現金化をする際は、現金化業者を利用することをおすすめします。

当サイトがおすすめする後払いアプリ現金化サイトは、これまでに事故などのトラブルを一切起こしたことがない、優良現金化サイトのみを紹介しています。安心してご利用ください。

クイックマネープラス

スピーディーで安心。はじめてでも使いやすい後払い現金化サービス

クイックマネープラスは、後払いアプリや各種決済を活用してオンライン完結で現金化をサポートするサービスです。申し込みから振込まで丁寧に案内してくれるため、はじめての方でも迷わず進められます。必要な手続きは最小限、チャット中心のスムーズなやり取りで、急な出費にも対応しやすいのが魅力です。

基本情報

| 換金率 | 公式最大98.5% |

|---|---|

| 入金まで | 最短3分 |

| 営業時間 | 24時間申込可 |

| 対応現金化 | 後払いアプリ(メルペイ・ペイディ・バンドルカード)/キャリア決済/クレジットカード決済 |

アイペイ

オンライン完結でカンタン!丁寧サポートの後払い現金化

アイペイは、後払いアプリや各種キャッシュレス決済を使った現金化に対応したサービスです。スマホだけで手続き完了、初回でも迷わない導線とサポートで安心。プライバシー配慮の非対面手続きで、忙しい方でも隙間時間に申し込みが可能です。

基本情報

| 換金率 | 最大98.5% |

|---|---|

| 入金まで | 最短5分 |

| 営業時間 | 24時間申込可 |

| 対応現金化 | 後払いアプリ(メルペイ・バンドルカード・Dカード)/キャリア決済/クレジットカード決済 |

楽々ペイ

手軽でスピーディー!初心者にも安心の現金化サービス

楽々ペイは、後払いアプリやキャリア決済を利用した現金化を簡単・迅速に提供するサービスです。最短10分で現金化が可能で、初めての方でも安心して利用できる丁寧なサポートが魅力です。完全オンラインで手続きが完了するため、プライバシーを守りながらスムーズに現金化を実現します。急な出費や資金調達にお困りの方に最適なサービスです。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

AnyTime(エニタイム)

24時間対応!スピーディーで安心の現金化サービス

AnyTime(エニタイム)は、後払いアプリやキャリア決済を利用した現金化を専門に提供するサービスです。24時間いつでも申し込み可能で、最短10分で現金化が完了するスピーディーな対応が魅力です。初めての方でも安心して利用できる丁寧なサポート体制が整っており、完全オンラインでプライバシーを守りながら利用できます。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

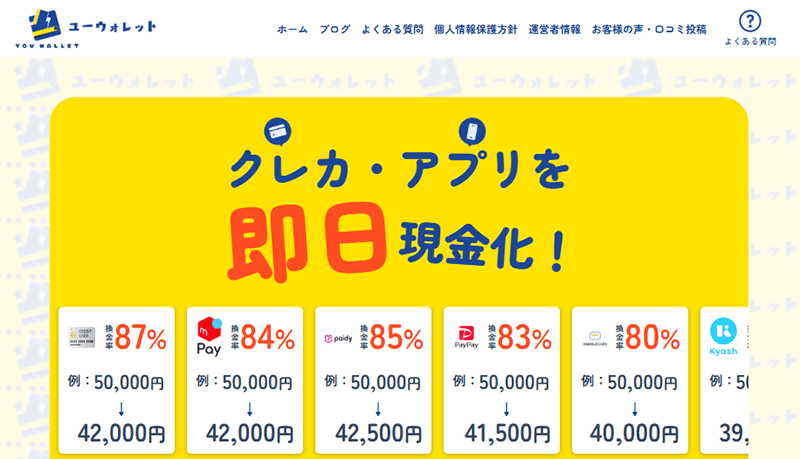

ユーウォレット

最短10分で現金化!安心・簡単な後払い現金化サービス

ユーウォレットは、後払いアプリやキャリア決済を活用した現金化サービスを提供しています。最短10分で現金化が可能なスピード対応と、初めての方でも安心して利用できる丁寧なサポートが特徴です。完全オンラインで手続きが完了するため、プライバシーを守りながらスムーズに現金化を実現します。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

カウール

高換金率&スピード対応!信頼できる現金化サービス

カウールは、後払いアプリやキャリア決済を活用した現金化サービスを提供しています。高い換金率と最短10分のスピード対応が特徴で、急な出費や資金調達が必要な方に最適です。完全オンラインで手続きが完了するため、プライバシーを守りながら安心して利用できます。初めての方にも丁寧なサポートを提供しており、誰でも簡単に現金化が可能です。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

ペイフル

最短10分で現金化!Pay-Ful(ペイフル)の魅力とは?

Pay-Ful(ペイフル)は、後払いアプリやキャリア決済を利用した現金化サービスを提供する専門サイトです。迅速かつ簡単な手続きで現金化が可能で、初めての方でも安心して利用できるサポート体制が整っています。オンライン完結型のサービスで、プライバシーを守りながら利用できるのが特徴です。

基本情報

| 換金率 | 初回利用:初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | 後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) キャリア決済(例:ドコモ、au、ソフトバンク) クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

Pay-Fulの特徴

Pay-Fulは、スピーディーな対応と高い換金率で、多くの利用者から信頼を得ている現金化サービスです。急な出費や資金調達が必要な際に、ぜひ利用を検討してみてください。

FriendPay(フレンドペイ)

最短10分で現金化!安心・簡単な後払い現金化サービス

フレンドペイは、後払いアプリやキャリア決済を利用した現金化サービスを提供する専門サイトです。最短10分で現金化が可能で、初めての方でも安心して利用できる丁寧なサポートが魅力です。完全オンライン対応で、プライバシーを守りながら迅速に現金を手にすることができます。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

「現金」を作るための選択肢をやさしく比較(資金調達 方法 比較)

後払いのほかにも、「すぐに現金を用意したい」状況で役立つ方法は複数あります。特徴を押さえて、いまのあなたに合う方法を選びましょう。

1. 融資(ローン・キャッシング)

融資は「借りたお金を利息とともに返す」方法で、計画的に使えば強力な選択肢です。一般に、返済期間や利息、借入枠が明確で、まとまった資金にも対応可能です。

融資 メリット デメリット(生活者向けの一般論)

- メリット:まとまった金額を用意しやすい/返済計画が立てやすい/実績が信用形成につながる

- デメリット:審査がある/利息負担がある/返済が長期化しやすい

融資 リスク 投資という観点では、借りた資金を投資に回すのは難度が高く、相場変動により返済計画が崩れる恐れがあります。生活費の補填や必要経費に限定するのが安全です。

2. 給与前払い・社内貸付・福利厚生の活用

勤務先に制度がある場合、申し込みから入金までが早いことが多く、利息や手数料も抑えられる傾向です。返済は給与天引きで管理しやすく、突発的な支出のブリッジ資金として相性が良い選択肢です。

3. 公的貸付・緊急小口・自治体の支援

条件はありますが、金利が低かったり猶予制度があるなど、生活を守るための制度が整っています。急ぎのときでも、まずは制度の有無を確認すると、総コストを下げやすくなります。

4. 売却・不要品の整理

手元資産の見直しは即効性があり、返済負担も生みません。フリマやリユースを上手に使えば、気持ちの整理や片づけのきっかけにもなります。

5. ファクタリング(個人事業主・フリーランス向け)

請求書(売掛金)を早期に資金化する方法です。入金期日前に手数料を差し引いて受け取るため、キャッシュフローの改善に有効。取引形態や費用は事前によく確認しましょう。

「融資と出資の違い」をここで整理(初心者でもスッと分かる)

融資と出資の違い

融資は「返す」お金、出資は「返す義務のない」資本の受け入れです。融資は利息と返済計画が前提で、借入金は負債として計上されます。出資は株式などの対価を渡し、将来の配当や株価上昇で投資家にリターンを提供します。

出資 メリット デメリット(受け手側の一般論)

- メリット:返済義務がない/大きな成長投資がしやすい/外部の知見やネットワークを得やすい

- デメリット:持分の希薄化/意思決定の複雑化/期待成長に伴うプレッシャー

融資 メリット デメリット(受け手側の一般論)

- メリット:経営権を維持できる/使途や金額を柔軟に設計しやすい/信用を積み上げられる

- デメリット:利息負担/返済がキャッシュフローを圧迫しうる/審査に時間がかかる場合がある

投資家の視点では、融資 リスク 投資は「返済優先・利息中心でリスクは限定的」。出資 リスク 投資は「ハイリスク・ハイリターン」で、失敗時は元本の大半を失う可能性がある一方、大成功時のリターンは大きくなります。

ベンチャー 出資 仕組み(ざっくり)

スタートアップが出資を受けると、投資家は株式や新株予約権などを取得し、企業の成長に応じてリターンを狙います。資金だけでなく、経営支援・人材・顧客紹介など非金銭的価値も得やすいのが特徴です。出資を受ける側は、成長戦略やガバナンス体制を明確にし、投資家と透明なコミュニケーションを行うことが重要です。

個人・中小企業の資金調達を一緒に考える(中小企業 資金調達)

個人の場合:安心重視のステップ

- 第一ステップ:後払いなどの支払い調整で短期のギャップを埋める

- 第二ステップ:給与前払いや社内制度、公的貸付を確認

- 第三ステップ:必要に応じて少額の融資を検討し、返済計画を固める

- 並行して:不要資産の売却、固定費の見直し、家計アプリで可視化

この順序なら、コストを抑えつつ精神的にも余裕が生まれやすいです。

中小企業のケース:資金調達 方法 比較の考え方

- 短期運転資金:ファクタリング、手形割引、短期融資

- 設備投資:長期融資、補助金・助成金の活用

- 成長投資:出資の受け入れ、ベンチャーとの協業、共同事業

- リスク分散:複数の金融機関との関係構築、資金の調達先を分ける

大切なのは「資金の性質(短期・長期)」と「返済原資(どこから返すのか)」をはっきりさせること。運転資金に長期の出資を使う、設備投資に短期資金を当てる、といったミスマッチは資金繰りを不安定にします。

後払いで「現金化」を考える前に押さえるルールとマナー

規約と法律を守ることが、最終的に自分を守る

多くの決済サービスでは、現金化を目的とした使い方や不自然な取引を禁止しています。こうしたルールを守ることは、アカウントの健全性やあなたの信用を守ることにつながります。もし「規約的にどうか不安」と感じたら、その使い方は一旦保留し、別の健全な選択肢(公的制度、社内制度、適切な融資など)を検討するのが賢明です。

トラブルを避けるための「小さな予防策」

- 身分確認や本人認証を正確に行う

- 同時に複数のサービスへ過剰に申し込まない

- 第三者にアカウントや本人情報を渡さない

- 返済が難しいと感じたら、早めに相談や計画見直しを行う

これらはどれも簡単ですが、効果は大きいです。「安全第一」で進めれば、結果として素早くスマートに問題を解決できます。

後払いと融資・出資をどう使い分ける?用途別ガイド

短期の生活費のズレ調整

後払い、給与前払い、公的貸付(緊急小口)が相性良し。必要額が小さく、返済源が明確なら、手数料も抑えやすいです。

中〜大きめの一時費用(引っ越し、冠婚葬祭、教育関連など)

融資を第一候補に。返済計画を丁寧に作り、必要以上に借りないのがコツ。返済の自動化や繰上げも活用しましょう。

将来の成長投資(事業・資格・設備)

事業なら融資+補助金、あるいは出資の検討も。ベンチャー 出資 仕組みを理解し、外部の知見も取り入れると、成長スピードが上がります。

シミュレーションで安心感アップ:返済計画の作り方(かんたん版)

1. いまの収支を「手取り」「固定費」「変動費」に分ける

手取りから固定費(家賃・通信・保険など)を差し引き、残りを変動費と返済計画に回します。固定費の1〜2割を見直すだけでも、返済余力は大きく変わります。

2. 返済カレンダーを作る

給料日・返済日・他の支払日を1枚にまとめ、色分けして可視化。余裕のある週に返済を前倒しするなど、微調整が可能になります。

3. 余剰ができたら「予備費」へ

毎月少額でも予備費をつくれば、急な出費のときに後払い・融資に頼る頻度が下がり、気持ちにも余裕が生まれます。

よくある質問(初心者の不安にやさしく回答)

Q. 後払いで家計は本当に楽になりますか?

A. 支払いのタイミングを整える目的に絞れば、有効です。返済日と入金日を合わせ、使う前に返せる見込みを確認しましょう。

Q. 返済が難しくなりそうです。どうすれば?

A. 早めの計画見直しが安心への近道です。少額からの繰り延べや、支出カット、公的制度の活用など、複数の選択肢を組み合わせましょう。

Q. 融資と出資、どちらが有利?

A. 用途次第です。返済の見通しがある運転資金なら融資、返済を伴わずに成長を加速したい事業なら出資も検討対象になります。それぞれのメリット・デメリットを踏まえ、資金の性質に合う方を選びましょう。

Q. 将来の投資資金を「借りて」用意しても大丈夫?

A. 融資 リスク 投資は高めです。相場は変動するため、生活費や確定した必要資金を守ることを優先し、投資は余裕資金で行うのが基本です。

ケーススタディ:ポジティブに使いこなすイメージ

ケース1:急な医療費を捻出

まず後払いで支払いタイミングを調整。給料日に一括清算し、翌月は固定費の見直しで予備費を再構築。精神的な負担を最小限にしつつ、生活のクオリティを保てました。

ケース2:転居での立て替え

後払い+給与前払いで一時費用を乗り切り、敷金・礼金は少額の融資で分割返済。入居後に支出の棚卸しをして、数カ月で完済。ムリなくスムーズに移行できました。

ショート・ネガティブの現実と、上手な向き合い方(2割だけ)

後払いは便利ですが、返済の見通しがないまま重ねると、管理が難しくなります。また、ルールに反する使い方はアカウントの停止や信用低下につながりかねません。だからこそ、使うほどに家計が整う「正しい使い道」に限定し、困ったときは早めに見直す。これだけで、ほとんどの不安はコントロールできます。前向きな気持ちを忘れずに、一歩ずつ整えていきましょう。

まとめ:あなたのペースで、安心できる資金計画を

後払いサービスは、支払いのタイミングを整えて心強い味方になってくれる道具です。返済日と入金日を合わせ、小さく試しながら運用を磨けば、日々の不安はぐっと軽くなります。いっぽうで、大きな資金や長期の資金には、融資や公的制度、場合によっては出資など、目的に合う方法を選ぶのが安全。融資と出資の違い、メリット・デメリット、資金調達 方法 比較を理解しておくと、迷いが減ります。

今のあなたに必要なのは、完璧な正解ではなく「今日の一歩」。返済カレンダーを作り、支出を少し整えるだけでも、未来は確実にラクになります。焦らず、前向きに、あなたのペースで。安心できる資金計画づくり、今日からはじめましょう。

おすすめファクタリング業者

Cool Pay

独自のAIスコアリング審査!オンライン完結の資金調達

CoolPayは最短60分のスピード買取が可能になっています!

請求書を写真でアップするだけで、独自のAIスコアリングによる審査が行われることにより、驚きのスピード買取が実現します!

買取可能額は20万円〜となっており、少額の取引にも対応しているのが特徴です。

法人、個人ともに利用可能となっている使い勝手のいいサービスといえます。

Cool Pay基本情報

| 即金可能額 | 20万円~ |

| 入金まで | 即日振込 |

| 買取手数料 | 2%~ |

QuQuMo

手数料安さ業界トップクラス!完全オンライン型ファクタリング!

QUQUMOは完全オンライン型のファクタリングサービスを展開しています。

契約完了まで「最短2時間」というスピードが特徴です。

時間が早いだけではありません。手数料も1%〜と業界トップクラスの安さを誇ります。

また事務手数料無料、債権譲渡登記も不要です。

必要な書類は「請求書」「通帳のコピー」の二点のみ。と非常に手軽です。

今すぐ現金が欲しい!手数料はなるべく抑えたい!

そんな風に思っている方におすすめのファクタリング業者です。

QuQuMo基本情報

| 即金可能額 | 〜1億円 |

| 入金まで | 最短2時間 |

| 買取手数料 | 1%~ |

資金調達本舗

完全オンラインで非対面完結取

資金調達本舗のファクタリングの良いところは何と言っても、申し込みから取引完了までオンラインで完結することです。

資金調達本舗は電子契約のクラウドサインを取り入れていますから、契約すらも対面不要で、書面にサインをする必要もなく完結します。

つまり全国どこからでもネットで申し込み可能で、オンラインで簡単に問い合わせたり契約できることを意味します。

また忙しくて時間が取れなかったり、急に資金が必要になった場合でも、焦らず確実に資金の確保実現を目指せるのがファクタリングの魅力的で、資金調達本舗の見逃せないポイントです。

資金調達本舗基本情報

| 即金可能額 | 下限・上限なし |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

【法人限定】ファクタリングベスト

【法人限定】ファクタリングベストとは、複数のファクタリング会社へ一括で見積もりを依頼できる法人限定サービスです。売掛金(売掛債権)を早期に現金化したい企業が、簡単なオンライン申請(最短1分程度)で優良なファクタリング会社最大4社に相見積もりを依頼可能な仕組みになっています。ファクタリング各社から提示された条件を比較(比較検討)し、最も条件の良い会社と契約を結ぶことで、スピーディーかつ有利な資金調達が実現できます。

ファクタリングベスト基本情報

| 特色 | 最大4社の一括見積サービス |

| 入金まで | 最短即日 |

| 買取手数料 | 2%~ |

ビートレーディング

最短5時間で資金調達可能

ビートレーディングなら、即金可能額に上限なし。請求書はもちろん、仕事が決まる前の受注書・契約書も最短5時間で現金化できます。

担保・保証人不要で、手数料は業界最低水準の2%~(3社間)と、他の会社と比べて圧倒的に安いです。

ネット完結だから、いつでもどこでも簡単にお金に。経営者・個人事業主の方の強い味方です。経営の効率化を図りたい方は、ぜひご利用ください。

ビートレーディング基本情報

| 即金可能額 | 下限・上限設定なし |

| 入金まで | 最短5時間 |

| 買取手数料 | 2%~(3社間)/ 5%~(2社間) |

Easy factor/イージーファクター

easy factor(イージーファクター)は、人気の優良ファクタリング会社株式会社NO.1が運営するオンライン完結型のファクタリングサービスになります。

イージーファクターの魅力は、申し込みから契約・入金までのスピードが他社に比べて非常に早い点や、発生する手数料が一般的なファクタリング会社に比べて非常に低いといった点を挙げることができます。

オンラインで全て完結させることができるので、手続きがしやすい点もイージーファクターの強みになります。

基本情報

| 即金可能額 | 50万円〜5000万円 |

| 入金まで | 最短60分(最短10分で見積提示) |

| 買取手数料 | 2%〜8% |

ペイブリッジ

広告・IT業界専門の資金調達サービスはペイブリッジ

創業12年になる老舗ファクタリング会社ペイブリッジは広告・IT業界専門にサービス展開をしており、手数料は0.5%〜と業界最安値となります。

また5万件以上の実績もあり安心して利用できるのもメリットです。

オンラインまたは来店どちらでも契約可能となっており最短2時間で資金調達できるスピード感も魅力的です。

審査通過率も95%と高い水準なので他社で断られてしまった方なども一度ペイブリッジに相談してみて下さい。

基本情報

| 即金可能額 | 下限不明〜3億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 0.5%〜上限不明 |

MSFJ

成功者に選ばれるファクタリング会社MSFJ

MSFJでは選べる3つのプランから自分にあったプランを選択できます!

プランごとに特徴が分かれており以下の通りとなっています。

クイックプラン・・限度額100万円まで 手数料3.8%~ 審査スピード 1営業日

プレミアムプラン・・限度額 5,000万円まで 最低手数料 1.8%~ 審査スピード 最短1営業日

個人事業主プラン・・限度額 10万円~500万円まで 最低手数料 3.8%~9.8% 審査スピード 最短当日振込

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.8%〜上限不明 |

アクセルファクター

ファクタリングするならまずはじめに

アクセルファクターの「買取上限は1億円」なのでまとまった資金が必要な時も安心です。「審査通過率も90%以上」と非常に高いため多くの中小企業・個人事業主から支持されています。

買取代金は「最短即日で振り込まれる」ので、スグに資金が必要な経営者にとって非常に利便性が高くなっています。「手数料はわずか2%~」と非常に安いため、多くの事業主様が利用しています。

売掛債権の売却を考えているならまずはじめに利用しておきたいファクタリング業者です。

アクセルファクター基本情報

| 即金可能額 | 30万円~無制限 |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

株式会社No.1

満足度95%オーバー!スピード契約なら株式会社No.1

株式会社No.1の魅力はなんと言ってもそのスピード感です!業界最速のスピード審査で不安な審査の時間を一瞬で終わらせます。

さらに少額の10万円から利用できるので債権の額が低い個人事業主の方にも利用しやすいです。

手数料も1%〜で利用できるので安価に抑えられます。

9時から20時までと遅くまで営業しているので仕事が終わるタイミングでも申し込みいただけます。

株式会社No.1の圧倒的に早い入金スピードをぜひ体験ください。

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 3%〜15% |

エスコム

「安心・効率的・迅速」をコンセプトの優良会社エスコム!

エスコムは 顧客満足度98.5%!成約率87.5%!乗り換え満足度92.7%

と利用者からの好評の優良ファクタリングサイトです。

手数料も1.5%〜となっており業界最安水準です。また二社間三社間共に対応しおり、介護報酬や診療報酬にも対応しているため初心者から利用中の方まで幅広い層の利用者から支持されています。

基本情報

| 即金可能額 | 30万円〜1億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜12% |

ネクストワン

金融業界に精通したスタッフが対応!成約率96%!

ネクストワンは最短即日の資金調達が可能でその契約率は96%と様々な売掛債権を買い取ってくれます。オンラインで完結のため全国どこでも申し込み可能です。

手数料も業界最安水準の1.5%〜からとなっており初めてのファクタリング利用にもおすすめです。

またスタッフは元銀行員など金融業界に精通した資金調達のプロたちが対応してくれます。そのためファクタリング以外の資金調達やその他会社経営に対すコンサルティングにも期待できます。

基本情報

| 即金可能額 | 30万円〜上限なし |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜10% |

プロテクトワン

個人事業主に特化したサービスも提供!原則即日入金!

手数料率1.5%〜と業界でもトップクラスの低さです!審査通過率も96%以上なので審査の柔軟さも魅了です。

完全オンライン契約が可能ですが、希望があれば来店や訪問での取引も可能!

個人事業主に特化したサービスも評判が良く、売掛金も10万円から買取可能で個人やフリーランスの悩みに親密に答えてくれます。

さらにプロテクトワンは原則即日入金に対応しているのでお急ぎでの資金調達を希望の際はプロテクトワンに決まりです!

プロテクトワン基本情報

| 即金可能額 | 10万円~1億円 |

| 入金まで | 最短1時間 |

| 買取手数料 | 1.5%~ |