目次

- 法人の後払い現金化はバレる?安心して使える仕組み・注意点・リスクをやさしく解説

- まずは基本:法人向け後払いで資金をつくるとは?

- 後払いサービスの基礎と現金化仕組み

- 銀行融資やファクタリングとの違い

- 具体例:支払いサイトを30日延ばしたらどうなる?

- 「バレるのでは?」という不安に先回りで答えます

- 誰に、どの場面で「見える」のか

- 安心のコツは“透明性”と“実需”の担保

- 後払いメリットを最大化:ポジティブな活用ポイント

- キャッシュフロー改善がダイレクトに効く

- スピードと柔軟性:小口からでも始めやすい

- 取引先の満足度を維持しながら資金を確保

- コストは“用途当たりの効果”で評価できる

- 具体的な進め方:申し込みから運用までの手順

- 1. サービス選定の基準

- 2. 申し込みに必要な情報と書類

- 3. 後払い審査を通すためのコツ

- 4. コスト算出:後払い手数料の目安と評価軸

- 5. 実運用の流れ

- 合わせ技でより強く:資金調達の選択肢を組み立てる

- 売掛の早期化とセットで“ダブル効果”

- ビジネスカードと役割分担

- 銀行融資とのハイブリッド

- 安心して使うための注意点とリスク管理

- やり過ぎ防止の基本ルール

- 規約違反を避けて健全運用

- 延滞時の対応は“早めのコミュニケーション”

- 情報管理とコンプライアンス

- 会計・税務の基本処理(概要)

- 典型的な仕訳イメージ

- 開示・監査でのポイント

- 「法人現金化後払い」を安全に活かすチェックリスト

- 導入前チェック

- 契約時チェック

- 運用時チェック

- よくある質問(初心者向けQ&A)

- Q. 後払いサービスを使うと、取引先や銀行に悪い印象を与えますか?

- Q. どれくらいの期間、支払いを延ばせますか?

- Q. 手数料は高くありませんか?

- Q. 審査に落ちたらどうすれば?

- Q. 併用はできますか?

- ケースで理解:法人向け現金化の上手な使い方

- ケース1:季節波動のある小売業

- ケース2:広告投資を加速したいEC

- ケース3:外注費が高額な制作会社

- よくあるつまずきと対処(ポジティブに解決)

- 「書類が足りず審査が止まる」

- 「支払日が重なって資金が薄くなる」

- 「手数料の説明に社内合意が要る」

- 禁止事項に触れず、堅実に“攻める”ための心構え

- 用語の再確認:初心者が押さえておきたいキーワード

- まとめ:安心のルールで、事業成長の加速装置に

法人の後払い現金化はバレる?安心して使える仕組み・注意点・リスクをやさしく解説

「急な支払いが重なって手元資金が足りない」「銀行の審査を待っていたら間に合わない」――そんなときに耳にするのが、後払いサービスを活用した資金づくり(いわゆる現金化)です。ただ、「使うと取引先や銀行にバレる?」「リスクは大丈夫?」と不安になるのも当然ですよね。この記事では、初心者の方にも分かりやすく、法人向け後払いの現金化仕組み、メリットや費用、後払い審査のポイント、そして安心して活用するための注意点を丁寧に解説します。読後には、「これなら自社でも無理なく運用できそう」と感じていただけるはずです。

まずは基本:法人向け後払いで資金をつくるとは?

後払いサービスの基礎と現金化仕組み

法人向け後払いは、企業の購入代金を決済会社がいったん立て替え、企業は後日まとめて支払う仕組みです。仕入れや外注費などの支出を先延ばしにできるため、支払いと入金のズレを埋めてキャッシュフロー改善につながります。この「支出の先送り」により手元資金を温存し、必要な投資や急な支払いに備えることが、実務上の法人向け現金化にあたります。

よく誤解されやすいのですが、ここで言う法人現金化後払いは、消費者向けの小口BNPL(少額の後払い)や、換金目的の転売とは異なります。正しくは、企業の購買プロセスに後払いを取り入れて、資金繰りの柔軟性を高める方法です。大切なのは「実需」と「適正な会計処理」。この2点を押さえていれば、後払いメリットを安心して受け取れます。

銀行融資やファクタリングとの違い

銀行融資はまとまった資金を調達できる一方、審査に時間がかかることがあります。ファクタリングは売掛金の早期資金化で、入金を早める手段です。これに対し後払いサービスは「支払いを遅らせる」道具。入金を早める(ファクタリング)と支出を遅らせる(後払い)を組み合わせると、資金調達の幅が広がり、日々の資金繰りの波をならせます。

具体例:支払いサイトを30日延ばしたらどうなる?

例えば、毎月の仕入れが300万円、粗利率30%、売上入金サイト30日、通常の支払サイトは即時だとします。ここに法人向け後払いを導入して支払いを30日後ろ倒しにできると、売上入金と支払時期がそろいやすくなり、在庫追加や広告投資などに回せる運転資金が生まれます。これが実務的な「現金化」のイメージです。

「バレるのでは?」という不安に先回りで答えます

誰に、どの場面で「見える」のか

法人向け後払いは、正しく会計処理をすれば「隠すもの」ではありません。実務上、見える可能性があるのは以下の場面です。

- 銀行:入出金の流れや支払先で、後払いサービスの利用痕跡が分かることがあります。

- 監査人・税理士:決算書や仕訳・補助資料の確認を通じて当然に把握します。

- 取引先:仕入先への支払い代行の形をとる場合、支払元が決済会社名になることがあります。

いずれも「不適切だからバレる」のではなく、「普通に業務で共有される」範囲です。要は、社内規程・稟議・会計処理・契約書管理が整っていれば問題視されません。むしろ、キャッシュフロー改善のための合理的な選択として評価されることも多いです。

安心のコツは“透明性”と“実需”の担保

安心して使うコツは、以下の2点に尽きます。

- 透明性:利用目的、金額、手数料、支払サイト、取引フローを文書化し、社内と関係者に共有する。

- 実需:実際の仕入・外注・役務提供など、ビジネスの実態を伴った取引のみで使う。

この2つを守れば、「バレる」ことはむしろ「正しく見えている」状態で、信用力の毀損にはなりません。後払いサービスは資金繰りの平準化に有用であり、企業の持続的な成長を支える選択肢の一つです。

後払いメリットを最大化:ポジティブな活用ポイント

キャッシュフロー改善がダイレクトに効く

後払いの最大の魅力は、支払いを後ろへずらせることによるキャッシュフロー改善です。運転資金に余裕ができれば、在庫を切らさない、広告投資の機会を逃さない、突発的な修繕や人員手配にも迅速に対応できるなど、攻めの経営につながります。

スピードと柔軟性:小口からでも始めやすい

銀行融資に比べ、導入スピードが速い点も利点です。与信枠の範囲で小口から試し、運用を学びながら枠を伸ばすことも可能。業種や取引単価にもよりますが、段階的に利用額を調整できる柔軟性は、急な資金ニーズに強い味方です。

取引先の満足度を維持しながら資金を確保

仕入先には決済会社から即時に入金されるため、相手先のキャッシュフローも安定します。自社は後払いで余裕ができ、相手先は早期入金で満足度が上がる、双方にメリットのある関係性が築けるのは大きな強みです。

コストは“用途当たりの効果”で評価できる

後払い手数料は費用ですが、緊急の仕入で機会損失を防げた、広告で新規顧客が増えたなど、リターンが費用を上回れば十分に投資対効果が見込めます。費用対効果の可視化により、経営判断の質も高まります。

後払いサービスで現金化するなら

後払いサービスを使って高換金率商品を購入し、その後購入した商品を専門の古物買取店で買い取ってもらうことで現金化を実現します。

実は自分で現金化することもできなくはないですが、時間と手間がかかることと、一歩間違えてしまうと使っている後払いアプリの利用制限に引っかかり、いわいる事故を起こしてしまい信用情報に傷がつく場合があります。そのため後払いアプリの現金化をする際は、現金化業者を利用することをおすすめします。

当サイトがおすすめする後払いアプリ現金化サイトは、これまでに事故などのトラブルを一切起こしたことがない、優良現金化サイトのみを紹介しています。安心してご利用ください。

クイックマネープラス

スピーディーで安心。はじめてでも使いやすい後払い現金化サービス

クイックマネープラスは、後払いアプリや各種決済を活用してオンライン完結で現金化をサポートするサービスです。申し込みから振込まで丁寧に案内してくれるため、はじめての方でも迷わず進められます。必要な手続きは最小限、チャット中心のスムーズなやり取りで、急な出費にも対応しやすいのが魅力です。

基本情報

| 換金率 | 公式最大98.5% |

|---|---|

| 入金まで | 最短3分 |

| 営業時間 | 24時間申込可 |

| 対応現金化 | 後払いアプリ(メルペイ・ペイディ・バンドルカード)/キャリア決済/クレジットカード決済 |

アイペイ

オンライン完結でカンタン!丁寧サポートの後払い現金化

アイペイは、後払いアプリや各種キャッシュレス決済を使った現金化に対応したサービスです。スマホだけで手続き完了、初回でも迷わない導線とサポートで安心。プライバシー配慮の非対面手続きで、忙しい方でも隙間時間に申し込みが可能です。

基本情報

| 換金率 | 最大98.5% |

|---|---|

| 入金まで | 最短5分 |

| 営業時間 | 24時間申込可 |

| 対応現金化 | 後払いアプリ(メルペイ・バンドルカード・Dカード)/キャリア決済/クレジットカード決済 |

楽々ペイ

手軽でスピーディー!初心者にも安心の現金化サービス

楽々ペイは、後払いアプリやキャリア決済を利用した現金化を簡単・迅速に提供するサービスです。最短10分で現金化が可能で、初めての方でも安心して利用できる丁寧なサポートが魅力です。完全オンラインで手続きが完了するため、プライバシーを守りながらスムーズに現金化を実現します。急な出費や資金調達にお困りの方に最適なサービスです。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

AnyTime(エニタイム)

24時間対応!スピーディーで安心の現金化サービス

AnyTime(エニタイム)は、後払いアプリやキャリア決済を利用した現金化を専門に提供するサービスです。24時間いつでも申し込み可能で、最短10分で現金化が完了するスピーディーな対応が魅力です。初めての方でも安心して利用できる丁寧なサポート体制が整っており、完全オンラインでプライバシーを守りながら利用できます。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

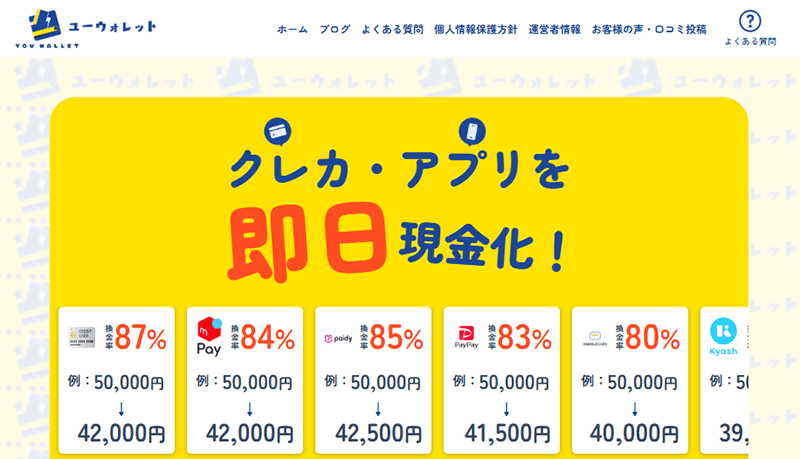

ユーウォレット

最短10分で現金化!安心・簡単な後払い現金化サービス

ユーウォレットは、後払いアプリやキャリア決済を活用した現金化サービスを提供しています。最短10分で現金化が可能なスピード対応と、初めての方でも安心して利用できる丁寧なサポートが特徴です。完全オンラインで手続きが完了するため、プライバシーを守りながらスムーズに現金化を実現します。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

カウール

高換金率&スピード対応!信頼できる現金化サービス

カウールは、後払いアプリやキャリア決済を活用した現金化サービスを提供しています。高い換金率と最短10分のスピード対応が特徴で、急な出費や資金調達が必要な方に最適です。完全オンラインで手続きが完了するため、プライバシーを守りながら安心して利用できます。初めての方にも丁寧なサポートを提供しており、誰でも簡単に現金化が可能です。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

ペイフル

最短10分で現金化!Pay-Ful(ペイフル)の魅力とは?

Pay-Ful(ペイフル)は、後払いアプリやキャリア決済を利用した現金化サービスを提供する専門サイトです。迅速かつ簡単な手続きで現金化が可能で、初めての方でも安心して利用できるサポート体制が整っています。オンライン完結型のサービスで、プライバシーを守りながら利用できるのが特徴です。

基本情報

| 換金率 | 初回利用:初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | 後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) キャリア決済(例:ドコモ、au、ソフトバンク) クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

Pay-Fulの特徴

Pay-Fulは、スピーディーな対応と高い換金率で、多くの利用者から信頼を得ている現金化サービスです。急な出費や資金調達が必要な際に、ぜひ利用を検討してみてください。

FriendPay(フレンドペイ)

最短10分で現金化!安心・簡単な後払い現金化サービス

フレンドペイは、後払いアプリやキャリア決済を利用した現金化サービスを提供する専門サイトです。最短10分で現金化が可能で、初めての方でも安心して利用できる丁寧なサポートが魅力です。完全オンライン対応で、プライバシーを守りながら迅速に現金を手にすることができます。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

具体的な進め方:申し込みから運用までの手順

1. サービス選定の基準

後払いサービスを選ぶ際は、以下の観点で比較しましょう。

- 対応する商材・取引形態:自社の仕入・外注・役務提供に合致するか。

- 与信枠・支払サイト:必要額・必要期間に足りるか(例:30日・60日など)。

- 後払い手数料:率・固定費・最低手数料・遅延時の取り扱い。

- 入金タイミング:仕入先への立替入金スピード。

- 請求・精算の運用性:明細確認、CSV出力、部門別管理がしやすいか。

- サポート品質:導入時と運用時の問い合わせ対応の迅速さ。

2. 申し込みに必要な情報と書類

後払い審査に用意する代表的な資料は次の通りです(サービスにより異なります)。

- 会社の基本情報:社名、所在地、設立年月、事業内容、法人番号など。

- 実績資料:直近の決算書や試算表、売上構成、主要取引先の概要。

- 支払い履歴:主要な支払の遅延有無、資金繰り表があると好印象。

- 本人確認・権限確認:代表者確認、申込担当の社内権限の明確化。

ポイントは、「何に使うか(仕入・外注・設備など)」「どれくらいの期間・金額が必要か」を具体的に伝えること。使途が明確で実効性があるほど、審査はスムーズに進みます。

3. 後払い審査を通すためのコツ

- 実需の説明:実際の案件、購入計画、見積や発注書などの裏付け。

- 回収可能性の説明:売上先の支払いサイト、売掛金回収の体制や実績。

- 財務の見通し:今期の売上計画、資金繰りの山谷、リスク対策。

- 社内管理体制:承認フロー、権限、債務管理のルール。

与信は「返せる根拠」と「管理できる体制」を重視します。誠実で具体的な説明が最短ルートです。

4. コスト算出:後払い手数料の目安と評価軸

手数料水準はサービスや与信条件で異なりますが、一般的に「利用額×手数料率+固定費」という考え方です。例えば、利用額500万円、手数料率2.0%なら、手数料は10万円が目安です。評価は「費用対効果」で行います。

- 機会獲得効果:在庫切れ防止、商談機会の最大化、急な発注対応。

- スピード効果:審査時間の短縮、当月内の施策実行。

- 取引先満足度:先方への即時入金で信頼性向上。

これらを金額換算して、手数料を上回る価値が見込めるなら前向きに導入できます。

5. 実運用の流れ

- 限度額設定:初期は控えめ、実績に応じて増額交渉。

- 発注と立替:仕入先へは決済会社から入金、自社は後日まとめて精算。

- 会計処理:実態に沿った仕訳と証憑の保存(後述)。

- 支払管理:資金繰り表に反映し、支払日前の資金手当を徹底。

まずは一部の取引・部門から小さく始め、運用ルールを磨き上げるのがおすすめです。

合わせ技でより強く:資金調達の選択肢を組み立てる

売掛の早期化とセットで“ダブル効果”

後払いで支出を先送りしつつ、売掛金は早期入金(請求書買取やファクタリング)で前倒しにすれば、入出金のギャップを一段と縮められます。支出を遅らせ、入金を早める――この両輪は資金繰りを安定させる王道の設計です。

ビジネスカードと役割分担

法人カードは小口決済の利便性が高く、ポイント還元などの恩恵もあります。高額の仕入や外注は法人向け後払い、日々の経費はカードといった役割分担も有効。いずれも利用規約の範囲で、計画的に運用しましょう。

銀行融資とのハイブリッド

銀行融資は低コストでまとまった資金を調達できる可能性があります。短期の資金波形を後払いサービスで平準化し、中長期の投資や大型の資金需要は融資で賄う、といったハイブリッド設計が実務にマッチします。

安心して使うための注意点とリスク管理

やり過ぎ防止の基本ルール

- 限度額の上限管理:資金繰り表に「後払い枠」を欄として追加。

- 支払い集中リスク:同じ支払日に偏らないよう、サイトを分散。

- 増額は段階的に:返済実績を積み、無理のない範囲で拡大。

適切に設計すれば、過剰利用の不安は自然と軽減できます。

規約違反を避けて健全運用

避けたいのは、実需のない取引(架空・循環取引)、個人向けの後払いを法人利用に流用すること、換金目的の金券・商品券の転売などです。こうした行為は与信の信頼を損ね、契約違反となる可能性があります。正しい用途で使えば、後払いメリットは長く安定して享受できます。

延滞時の対応は“早めのコミュニケーション”

万一支払いが遅れそうな場合は、早めに決済会社へ相談を。事情と資金繰りの見通しを共有できれば、現実的な着地点を一緒に探せることが多いです。社内でも、資金手当の責任者・期限・代替案を即座に整理する体制を作っておきましょう。

情報管理とコンプライアンス

申込時や運用時には会社情報や取引データを扱います。アクセス権限の最小化、証憑の保管ルール、社内監査の実施など、情報管理の基本を守ることで安心感が高まります。

会計・税務の基本処理(概要)

典型的な仕訳イメージ

取引実態により異なりますが、概略は次の通りです。

- 購買時(役務の提供を受けた時点):費用計上/未払金(または買掛金)

- 決済会社が仕入先に立替入金:仕入先への債務消滅/決済会社への未払計上

- 手数料発生時:支払手数料(または支払利息・雑費など契約に準拠)/未払金

- 支払期日:未払金/現預金

消費税区分や勘定科目の選定は、契約内容や社内ポリシー、監査方針に合わせて税理士・会計士と確認すると安心です。

開示・監査でのポイント

- 契約書・請求書・立替明細のセット管理。

- 期末の未払残高の整合性(残高確認・突合)。

- 手数料の発生基準と期間按分の妥当性。

上記が整理されていれば、監査対応はスムーズです。透明性の高い運用は、社内外の信用力向上にもつながります。

「法人現金化後払い」を安全に活かすチェックリスト

導入前チェック

- 利用目的は具体的か(どの案件に、いくら、いつまで)。

- 返済原資の根拠は明確か(売掛金の入金予定、確度、時期)。

- 社内承認フローは整っているか(権限、限度、二重承認)。

- 資金繰り表に反映済みか(支払集中の回避、サイトの分散)。

契約時チェック

- 後払い手数料、遅延時の条件、最低手数料の有無。

- 支払サイト、精算日、請求タイミング、明細の取得方法。

- 利用対象の範囲(商材・取引形態)と禁止事項。

- 解約・枠変更・増枠申請の手続き。

運用時チェック

- 証憑の保存(発注書・納品書・請求書・立替明細)。

- 部門別の利用状況の可視化(定期レポート)。

- 支払前の資金手当(前週・前日・当日の三段階チェック)。

- 月次レビュー(費用対効果・限度枠の適正化)。

よくある質問(初心者向けQ&A)

Q. 後払いサービスを使うと、取引先や銀行に悪い印象を与えますか?

A. 正しく運用し、会計処理と説明が整っていれば、通常は問題ありません。支払いの安定化や機会損失の回避につながる合理的な資金管理の一環として理解されます。

Q. どれくらいの期間、支払いを延ばせますか?

A. サービスにより異なりますが、30日・60日などの範囲で選べることが多いです。自社の入金サイトと合わせて、無理のない期間を設定するのがコツです。

Q. 手数料は高くありませんか?

A. 後払い手数料はコストですが、機会獲得やスピードメリット、取引先満足度の向上を金額換算すると、十分に元が取れるケースは少なくありません。数字で効果を見える化しましょう。

Q. 審査に落ちたらどうすれば?

A. 利用目的・返済原資・管理体制の説明を具体化し、試算表や資金繰り表を整備して再申請を。無理なく小口から始められるサービスを選ぶのも手です。

Q. 併用はできますか?

A. サービスの規約次第ですが、入金前倒し(請求書買取やファクタリング)と、支出後ろ倒し(後払いサービス)を組み合わせる設計は実務でよく行われます。資金繰り表で集中日を避ける設計にしましょう。

ケースで理解:法人向け現金化の上手な使い方

ケース1:季節波動のある小売業

繁忙期前に在庫を厚めに確保したいが、先行仕入で資金が細る。法人向け後払いで仕入を30日後ろ倒しにし、売上入金の山と支払をそろえる設計に。結果、在庫切れを防ぎ、販売機会を最大化。後払いメリットがはっきり出た例です。

ケース2:広告投資を加速したいEC

新商品の立ち上げ期、広告を一気に打ちたいが、在庫や物流費も重なる。広告費の支払いを後払いに回し、売上の初動を見ながら投下量を調整。キャッシュフロー改善と投資機会の両立に成功しました。

ケース3:外注費が高額な制作会社

大型案件で外注費が先行。後払いサービスで外注費をサイト後ろ倒しにして、クライアントからの検収・入金を待つ体制を構築。資金繰りの谷を安全に越えられました。

よくあるつまずきと対処(ポジティブに解決)

「書類が足りず審査が止まる」

対処:利用目的の説明資料(見積・発注・スケジュール)を事前にセット化。資金繰り表は運用テンプレートを用意して、提出依頼に即応できる体制を。

「支払日が重なって資金が薄くなる」

対処:サイトを分散し、支払集中日を避ける設計に。週次で資金繰り表を更新し、三段階チェック(前週・前日・当日)で確実に手当て。

「手数料の説明に社内合意が要る」

対処:費用対効果を数値化。機会損失の回避額、売上の増分、在庫切れ防止の効果などを試算し、投資判断として稟議に乗せましょう。

禁止事項に触れず、堅実に“攻める”ための心構え

後払いサービスは、実需に根差した取引でこそ最大の力を発揮します。短期の資金の波を吸収して、事業の成長スピードを落とさない――この役割に徹すれば、長く安定して使い続けられます。ルールと基本を守って、攻めの経営の推進力に変えていきましょう。

用語の再確認:初心者が押さえておきたいキーワード

- 法人向け後払い:企業の支払いを後日にまとめる仕組み。決済会社が立替入金。

- 法人向け現金化:支出を後ろ倒しにし、実質的に手元資金を確保する運用の総称。

- 現金化仕組み:購買を後払い化する、売掛を早期化するなどの資金繰り設計。

- 資金調達:融資・ファクタリング・後払い・リースなど資金確保の手段全般。

- キャッシュフロー改善:入出金のタイミング調整で資金の厚みを高めること。

- 後払い審査:利用枠や条件を決めるための与信プロセス。

- 後払い手数料:立替・管理に対する費用。費用対効果で評価する。

- 後払いメリット:スピード・柔軟性・取引先満足・機会損失の回避など。

まとめ:安心のルールで、事業成長の加速装置に

法人の後払い活用は、「支払を遅らせる=悪いこと」ではなく、「資金を計画的に回す=賢い選択」です。ポイントは、透明性と実需の担保、そして資金繰り表に基づく無理のない設計。後払いサービスは、突発的な資金ニーズや成長のチャンスに素早く応えられる、心強いパートナーになってくれます。今日できる一歩として、利用目的の明確化と資金繰り表の更新から始めてみましょう。整った準備とルールに支えられた運用なら、安心して前に進めます。事業のスピードを落とさず、チャンスをしっかり掴んでいきましょう。

おすすめファクタリング業者

Cool Pay

独自のAIスコアリング審査!オンライン完結の資金調達

CoolPayは最短60分のスピード買取が可能になっています!

請求書を写真でアップするだけで、独自のAIスコアリングによる審査が行われることにより、驚きのスピード買取が実現します!

買取可能額は20万円〜となっており、少額の取引にも対応しているのが特徴です。

法人、個人ともに利用可能となっている使い勝手のいいサービスといえます。

Cool Pay基本情報

| 即金可能額 | 20万円~ |

| 入金まで | 即日振込 |

| 買取手数料 | 2%~ |

QuQuMo

手数料安さ業界トップクラス!完全オンライン型ファクタリング!

QUQUMOは完全オンライン型のファクタリングサービスを展開しています。

契約完了まで「最短2時間」というスピードが特徴です。

時間が早いだけではありません。手数料も1%〜と業界トップクラスの安さを誇ります。

また事務手数料無料、債権譲渡登記も不要です。

必要な書類は「請求書」「通帳のコピー」の二点のみ。と非常に手軽です。

今すぐ現金が欲しい!手数料はなるべく抑えたい!

そんな風に思っている方におすすめのファクタリング業者です。

QuQuMo基本情報

| 即金可能額 | 〜1億円 |

| 入金まで | 最短2時間 |

| 買取手数料 | 1%~ |

資金調達本舗

完全オンラインで非対面完結取

資金調達本舗のファクタリングの良いところは何と言っても、申し込みから取引完了までオンラインで完結することです。

資金調達本舗は電子契約のクラウドサインを取り入れていますから、契約すらも対面不要で、書面にサインをする必要もなく完結します。

つまり全国どこからでもネットで申し込み可能で、オンラインで簡単に問い合わせたり契約できることを意味します。

また忙しくて時間が取れなかったり、急に資金が必要になった場合でも、焦らず確実に資金の確保実現を目指せるのがファクタリングの魅力的で、資金調達本舗の見逃せないポイントです。

資金調達本舗基本情報

| 即金可能額 | 下限・上限なし |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

【法人限定】ファクタリングベスト

【法人限定】ファクタリングベストとは、複数のファクタリング会社へ一括で見積もりを依頼できる法人限定サービスです。売掛金(売掛債権)を早期に現金化したい企業が、簡単なオンライン申請(最短1分程度)で優良なファクタリング会社最大4社に相見積もりを依頼可能な仕組みになっています。ファクタリング各社から提示された条件を比較(比較検討)し、最も条件の良い会社と契約を結ぶことで、スピーディーかつ有利な資金調達が実現できます。

ファクタリングベスト基本情報

| 特色 | 最大4社の一括見積サービス |

| 入金まで | 最短即日 |

| 買取手数料 | 2%~ |

ビートレーディング

最短5時間で資金調達可能

ビートレーディングなら、即金可能額に上限なし。請求書はもちろん、仕事が決まる前の受注書・契約書も最短5時間で現金化できます。

担保・保証人不要で、手数料は業界最低水準の2%~(3社間)と、他の会社と比べて圧倒的に安いです。

ネット完結だから、いつでもどこでも簡単にお金に。経営者・個人事業主の方の強い味方です。経営の効率化を図りたい方は、ぜひご利用ください。

ビートレーディング基本情報

| 即金可能額 | 下限・上限設定なし |

| 入金まで | 最短5時間 |

| 買取手数料 | 2%~(3社間)/ 5%~(2社間) |

Easy factor/イージーファクター

easy factor(イージーファクター)は、人気の優良ファクタリング会社株式会社NO.1が運営するオンライン完結型のファクタリングサービスになります。

イージーファクターの魅力は、申し込みから契約・入金までのスピードが他社に比べて非常に早い点や、発生する手数料が一般的なファクタリング会社に比べて非常に低いといった点を挙げることができます。

オンラインで全て完結させることができるので、手続きがしやすい点もイージーファクターの強みになります。

基本情報

| 即金可能額 | 50万円〜5000万円 |

| 入金まで | 最短60分(最短10分で見積提示) |

| 買取手数料 | 2%〜8% |

ペイブリッジ

広告・IT業界専門の資金調達サービスはペイブリッジ

創業12年になる老舗ファクタリング会社ペイブリッジは広告・IT業界専門にサービス展開をしており、手数料は0.5%〜と業界最安値となります。

また5万件以上の実績もあり安心して利用できるのもメリットです。

オンラインまたは来店どちらでも契約可能となっており最短2時間で資金調達できるスピード感も魅力的です。

審査通過率も95%と高い水準なので他社で断られてしまった方なども一度ペイブリッジに相談してみて下さい。

基本情報

| 即金可能額 | 下限不明〜3億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 0.5%〜上限不明 |

MSFJ

成功者に選ばれるファクタリング会社MSFJ

MSFJでは選べる3つのプランから自分にあったプランを選択できます!

プランごとに特徴が分かれており以下の通りとなっています。

クイックプラン・・限度額100万円まで 手数料3.8%~ 審査スピード 1営業日

プレミアムプラン・・限度額 5,000万円まで 最低手数料 1.8%~ 審査スピード 最短1営業日

個人事業主プラン・・限度額 10万円~500万円まで 最低手数料 3.8%~9.8% 審査スピード 最短当日振込

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.8%〜上限不明 |

アクセルファクター

ファクタリングするならまずはじめに

アクセルファクターの「買取上限は1億円」なのでまとまった資金が必要な時も安心です。「審査通過率も90%以上」と非常に高いため多くの中小企業・個人事業主から支持されています。

買取代金は「最短即日で振り込まれる」ので、スグに資金が必要な経営者にとって非常に利便性が高くなっています。「手数料はわずか2%~」と非常に安いため、多くの事業主様が利用しています。

売掛債権の売却を考えているならまずはじめに利用しておきたいファクタリング業者です。

アクセルファクター基本情報

| 即金可能額 | 30万円~無制限 |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

株式会社No.1

満足度95%オーバー!スピード契約なら株式会社No.1

株式会社No.1の魅力はなんと言ってもそのスピード感です!業界最速のスピード審査で不安な審査の時間を一瞬で終わらせます。

さらに少額の10万円から利用できるので債権の額が低い個人事業主の方にも利用しやすいです。

手数料も1%〜で利用できるので安価に抑えられます。

9時から20時までと遅くまで営業しているので仕事が終わるタイミングでも申し込みいただけます。

株式会社No.1の圧倒的に早い入金スピードをぜひ体験ください。

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 3%〜15% |

エスコム

「安心・効率的・迅速」をコンセプトの優良会社エスコム!

エスコムは 顧客満足度98.5%!成約率87.5%!乗り換え満足度92.7%

と利用者からの好評の優良ファクタリングサイトです。

手数料も1.5%〜となっており業界最安水準です。また二社間三社間共に対応しおり、介護報酬や診療報酬にも対応しているため初心者から利用中の方まで幅広い層の利用者から支持されています。

基本情報

| 即金可能額 | 30万円〜1億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜12% |

ネクストワン

金融業界に精通したスタッフが対応!成約率96%!

ネクストワンは最短即日の資金調達が可能でその契約率は96%と様々な売掛債権を買い取ってくれます。オンラインで完結のため全国どこでも申し込み可能です。

手数料も業界最安水準の1.5%〜からとなっており初めてのファクタリング利用にもおすすめです。

またスタッフは元銀行員など金融業界に精通した資金調達のプロたちが対応してくれます。そのためファクタリング以外の資金調達やその他会社経営に対すコンサルティングにも期待できます。

基本情報

| 即金可能額 | 30万円〜上限なし |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜10% |

プロテクトワン

個人事業主に特化したサービスも提供!原則即日入金!

手数料率1.5%〜と業界でもトップクラスの低さです!審査通過率も96%以上なので審査の柔軟さも魅了です。

完全オンライン契約が可能ですが、希望があれば来店や訪問での取引も可能!

個人事業主に特化したサービスも評判が良く、売掛金も10万円から買取可能で個人やフリーランスの悩みに親密に答えてくれます。

さらにプロテクトワンは原則即日入金に対応しているのでお急ぎでの資金調達を希望の際はプロテクトワンに決まりです!

プロテクトワン基本情報

| 即金可能額 | 10万円~1億円 |

| 入金まで | 最短1時間 |

| 買取手数料 | 1.5%~ |