目次

- 注文書ファクタリングで現金化を最速実現!資金繰り改善のポイントと注意点まとめ

- 注文書ファクタリングとは?後払いを「前払い」に変える仕組み

- 主なメリット

- こんなときに向いています

- 後払いサービスを活用して現金化する全体像

- 1)注文書ファクタリング(受注段階での資金化)

- 2)売掛金前払い(請求書ファクタリング・納品後の資金化)

- 3)BtoB後払い決済の枠を活用(支払い側の後払い×自社の前払い)

- 4)物販・デジタル商材の後払いと注意点

- 最短で即日資金化するステップ(チェックリスト付き)

- ステップ1:案件の全体像を整理する(15〜30分)

- ステップ2:必要書類をそろえる(60〜120分)

- ステップ3:概算見積を依頼(30〜60分)

- ステップ4:本審査→契約→入金(当日〜2営業日)

- スピード審査のためのチェックリスト

- 手数料とコストの目安(想定例)

- ケーススタディ(具体例でイメージ)

- 例1:製造業(部品加工)受注金額800万円・納期45日

- 例2:IT受託開発 受注金額1,200万円・検収分割

- 例3:建設・内装工事 受注金額500万円・前払金なし

- 審査で見られるポイントと通過のコツ

- 安心して使うための注意点(前向きに、しっかり)

- ほかの資金調達との使い分け(前向きな比較)

- うまくいく運用のコツ(キャッシュフロー改善を定着させる)

- 使ってよかったと感じるポイント(ポジティブな声より)

- 業者選びのチェックポイント(安心を優先)

- よくある質問(初めてでも安心)

- Q1. 注文書がなくても利用できますか?

- Q2. 個人事業主でも大丈夫?

- Q3. どれくらいのスピードで入金されますか?

- Q4. 納品後の請求書でも利用できますか?

- Q5. 案件がキャンセルになったらどうなりますか?

- Q6. 同時に複数の業者を使っても良い?

- Q7. 滞納(税・社保)があっても使えますか?

- 実践テンプレート:最速現金化のための準備フォーマット

- 注文書ファクタリング×経営の前向きな回し方

- ネガティブに感じやすいポイントも、コツで前向きに

- まとめ:今日からできる3アクションで、最速の現金化へ

注文書ファクタリングで現金化を最速実現!資金繰り改善のポイントと注意点まとめ

「急ぎで支払いがあるのに、売上の入金は来月以降…」「銀行に相談しても時間がかかりそう…」——そんなタイミングのズレに不安を抱える方は少なくありません。とくに中小企業や個人事業主の方は、良い案件を受注しても、仕入れや外注費の先払いで手元資金が薄くなりがちです。そんなとき、受注の段階(注文書)を活用して資金を前倒しで受け取れる「注文書ファクタリング」は、即日資金化も狙える現実的な選択肢です。本記事では、後払いサービスの考え方と組み合わせながら、はじめてでも安心して使えるよう、ステップ・費用・審査のコツ・注意点をやさしく解説します。読み終えるころには、具体的に「何を準備すれば、いつ現金化できるのか」がクリアになり、不安がスッと軽くなるはずです。

注文書ファクタリングとは?後払いを「前払い」に変える仕組み

注文書ファクタリングは、取引先から受注したことを示す「注文書(発注書)」や基本契約、見積書などをもとに、将来の売上(まだ請求書が発行されていない受注段階)を資産として評価し、資金調達を行う手法です。通常は納品・検収・請求・入金という「後払い」の流れになりますが、ファクタリング会社がその売上期待を買い取る(または前払いする)ことで「前倒しの資金化」を実現します。

一般的な「売掛金前払い(請求書ファクタリング)」が請求書発行後の資金化なのに対して、注文書ファクタリングは「請求書前」のさらに早いタイミングでの資金化を狙えるのが特徴です。受注直後や着手前に資金が必要な場面(材料仕入れ、外注費、初期費用など)で大きな力を発揮します。

主なメリット

- スピード重視:最短で即日資金化も可能(必要書類がそろっていればなおスムーズ)。

- 資金繰りの安定化:仕入・外注・納税・給与などの支払いを計画的に実行しやすい。

- 受注機会を逃さない:前金が必要なプロジェクトも積極的に受けられる。

- 担保や保証人に依存しにくい:審査の主眼は取引先の信用力や受注の実在性。

- 会計・財務の見通し改善:キャッシュフロー改善に直結し、経営判断のスピードが上がる。

こんなときに向いています

- 新規の大口案件で、先立つ仕入資金や外注費が必要。

- 繁忙期に受注が集中し、短期的に運転資金が手薄。

- 銀行融資は進めているが、着金までのブリッジ資金が欲しい。

- 設備ではなく仕入・人件費など「回る資金」に使いたい。

なお、ファクタリングは資金調達の一種ですが、基本は売掛債権の売買や前払いに基づく取引です。借入と異なるため、バランスシート上の見え方(オフバランス処理の可否など)は契約形態によって異なります。会計処理は顧問税理士等に確認しながら進めると安心です。

後払いサービスを活用して現金化する全体像

「後払いサービス」と聞くと消費者向けのイメージが強いですが、事業者向けにも多様なしくみがあります。ここでは、現金が入ってくるタイミングを前倒しする考え方を整理し、どのタイミングで資金化できるかを俯瞰します。

1)注文書ファクタリング(受注段階での資金化)

受注が確定していること(注文書・契約書・仕様書など)を根拠に、将来の売上を原資に資金を前倒し。検収・請求より前に資金化できるので、仕入・外注・移動費などの初期コストに充てられます。スピード感が求められる案件や、先行投資型のプロジェクトと相性が良いです。

2)売掛金前払い(請求書ファクタリング・納品後の資金化)

納品・検収後に請求書を発行し、その請求書を根拠に資金を前払いしてもらう方法。入金サイト(30日・60日など)を短縮できる定番の手段です。「注文書→納品→請求書→入金」のうち、「請求書→入金」の間を短縮するイメージです。

3)BtoB後払い決済の枠を活用(支払い側の後払い×自社の前払い)

取引先が後払いで商品やサービスを購入できるBtoB決済サービスの中には、販売側(あなたの会社)に対して早期入金オプションを提供するものがあります。取引先は後払いで買える一方、あなたは早期入金でキャッシュを受け取る——いわば「買い手の後払い」と「売り手の前払い」の両立です。案件の特性によっては、注文書ファクタリングと使い分け・併用することで、より柔軟なキャッシュフロー改善が可能になります。

4)物販・デジタル商材の後払いと注意点

物販やデジタル商材の販売における「後払い」もありますが、決済サービスの規約に反する形で現金化を目的化するのは避けましょう。大切なのは実態に即した取引と、ルールに沿った選択です。注文書ファクタリングや売掛金前払いは、経済活動の実在性を踏まえて資金化する仕組みなので、きちんと準備すれば安心して活用できます。

最短で即日資金化するステップ(チェックリスト付き)

スムーズな現金化のカギは「書類の早期準備」と「案件内容の明確化」です。以下のステップをなぞれば、最短での即日資金化も現実的になります。

ステップ1:案件の全体像を整理する(15〜30分)

- 受注内容:何を、いつまでに、どの範囲で提供するか。

- スケジュール:発注日・着手日・納品日・検収予定日・請求予定日・入金予定日。

- 必要経費:仕入・外注・人件費・移動費・一時的な立替金など。

- リスク管理:仕様変更の可能性、成果物の検収条件、キャンセル条件。

ポイント:受注の実在性が明確だと審査が早まります。注文書の記載内容と見積書・契約書の整合性をきちんと確認しましょう。

ステップ2:必要書類をそろえる(60〜120分)

- 注文書(発注書)や契約書(受発注の証跡)

- 見積書・仕様書(金額・範囲・納期がわかる資料)

- 取引先情報(法人名・所在地・担当部署 など)

- 直近の入出金がわかる通帳写し(オンライン明細でも可)

- 決算書・試算表(個人事業主なら確定申告書)

- 納品・検収予定がある場合はスケジュール表

ポイント:不要な黒塗りが多いと確認に時間がかかります。機微情報の扱いに配慮しつつ、判断に必要な箇所は見える状態で提出しましょう。

ステップ3:概算見積を依頼(30〜60分)

書類の準備ができたら、ファクタリング会社に概算の手数料・入金時期・必要書類の最終確認を依頼します。複数社に同条件で見積を取り、スピード・手数料・契約条件(償還請求の有無、2社間/3社間、追加費用の発生タイミングなど)を比較すると、より納得感ある選択ができます。

ステップ4:本審査→契約→入金(当日〜2営業日)

審査は「受注の実在性」と「取引先の支払能力」が中心です。確認がスムーズに進めば、当日〜翌営業日で着金するケースもあります。契約内容の読み合わせは丁寧に行い、疑問点は事前に質問して解消しましょう。

スピード審査のためのチェックリスト

- 注文書の宛先・金額・納期・支払条件が明確か。

- 見積書・契約書と矛盾がないか(仕様・金額・税区分)。

- 受注先の連絡先表記や社名が正式名称か(略称の混在に注意)。

- 自社の過去実績を補足(同種案件の納品事例など)。

- 納品・検収のフローを説明できるか。

- 請求・入金の予定日を示せるか(サイト30/45/60日など)。

これらが整っていれば、即日資金化の可能性はぐっと高まります。

手数料とコストの目安(想定例)

注文書ファクタリングの手数料は、対象金額、入金までの期間、取引先の信用力、契約形態(2社間/3社間、ノンリコース/リコース)などで変動します。一般に、請求書ファクタリングよりやや高めの傾向があります。

- 手数料の目安:3〜15%程度(期間・リスクで変動)

- その他費用:事務手数料、送金手数料、印紙代などが別途かかる場合

想定例:注文金額500万円、入金サイト60日、3社間・ノンリコース型、取引先の信用力が高い場合 → 手数料5〜8%程度。2社間・情報開示を最小限にしたい場合や、入金までが長い・仕様変更リスクが高い場合は、手数料が上振れする可能性があります。

費用対効果の考え方:手数料だけで見るのではなく、「受注を逃さないことで得られる粗利」「外注への前払いで品質や納期リスクを減らせる効果」「将来の取引拡大」まで含めて総合判断すると、納得感が高まります。

ケーススタディ(具体例でイメージ)

例1:製造業(部品加工)受注金額800万円・納期45日

課題:材料の一括仕入で300万円必要。通常の入金は検収後60日。

対応:注文書ファクタリングで400万円を前倒し調達し、仕入と一部外注費に充当。着手が早まり、結果的に増産にも対応できた。

効果:手数料8%として32万円。粗利を確保しつつ早期納品で評価が上がり、翌月に追加受注。キャッシュフロー改善と売上拡大を同時に実現。

例2:IT受託開発 受注金額1,200万円・検収分割

課題:人員アサインに先行コストがかかる。採用したフリーランスの稼働確保に前金が必要。

対応:フェーズ1の注文書と業務委託契約を根拠に、300万円を即日資金化。人件費を確実に手当てでき、開発着手がスムーズに。

効果:手数料は7%で21万円。遅延なく進行でき、お客様からの信頼が向上。中期的に単価アップに成功。

例3:建設・内装工事 受注金額500万円・前払金なし

課題:着工前に資材購入と協力会社の手配で250万円必要。銀行審査は進行中だが時間が足りない。

対応:注文書ファクタリングで250万円を前倒しし、着工に間に合わせる。銀行融資実行後に、資金繰りがさらに改善。

効果:機会損失を回避。キャッシュフロー改善により、複数現場の同時進行が可能になった。

審査で見られるポイントと通過のコツ

審査は「案件の真実性」と「支払元(取引先)の信頼性」が軸です。以下の要素を意識すると前向きな評価につながります。

- 受注の実在性:注文書・契約書・仕様書の整合性。メールや議事録などの補足も有効。

- 取引先の信用力:支払遅延の有無、業歴、財務の健全性(公開情報ベースでも可)。

- 過去の実績:同種案件の納品経験、継続取引の履歴、リピート率。

- リスク管理:キャンセル条件、検収基準、仕様変更時の再見積ルール。

- 資金使途の明確さ:仕入・外注・給与など具体的な内訳。

コツ:曖昧な点を残さないこと。もし未確定の仕様があるなら、確定部分と未確定部分を区別して提示しましょう。「わからない」よりも「ここまでは確定、ここからは条件次第」と丁寧に説明するほうが信頼につながります。

安心して使うための注意点(前向きに、しっかり)

大切なのは、安心できる条件で契約することです。必要以上に身構える必要はありませんが、知っておくと安心なポイントをまとめます。

- 契約形態の確認:2社間か3社間か、ノンリコース(償還請求なし)かリコースかで、リスク・コストが変わります。

- 譲渡禁止特約:取引先との契約に「債権譲渡禁止」の条項がある場合、3社間が適することがあります。事前に条項の有無をチェック。

- 費用の内訳:手数料、事務手数料、送金手数料、印紙税など、合計コストを把握。

- 追加請求の条件:検収遅延やキャンセル時の取り扱い、守秘義務、反社チェックの条件など。

- 情報管理:注文書や契約書の機微情報の扱い、個人情報・機密情報の取り扱い体制。

- 会計・税務:売上計上時点や手数料の費用処理は、顧問税理士と連携すると安心。

いずれも「リスクを正しく理解して、納得のいく条件を選ぶ」ための確認事項です。ポイントを押さえて進めれば、むしろ安心感をもって活用できます。

ほかの資金調達との使い分け(前向きな比較)

- 銀行融資:金利は低めで長期安定に向く一方、審査・実行に時間がかかることも。ファクタリングは「つなぎ」の即時性で補完。

- ビジネスローン:スピードは出しやすいが金利コストが重くなる場合あり。案件ベースで柔軟な資金化がしたいときはファクタリングが適合。

- リース・割賦:設備投資に強み。運転資金(仕入・外注)にはファクタリングがフィット。

- 補助金・助成金:中期的な支援に有効。採択まで時間がかかるため、当座のキャッシュにはファクタリングを併用。

注文書ファクタリングは、「今ある受注」を活かして短期の資金ニーズに応える仕組み。中期の銀行調達と併走させれば、無理なくキャッシュフロー改善が進みます。中小企業支援の制度や専門家とも連携し、複線化しておくとさらに安心です。

うまくいく運用のコツ(キャッシュフロー改善を定着させる)

- 受注台帳の整備:案件ごとに受注金額・スケジュール・入金サイトを一覧化。

- 資金繰り表の見える化:週次で更新し、山谷を把握。先々の資金ギャップを早期に把握。

- 早期入金の交渉:取引先との信頼があれば、サイト短縮や前払金の相談も選択肢。

- 原価管理の徹底:外注・仕入の見積精度を上げ、無駄なコストを削減。

- 複数手段のポートフォリオ:注文書ファクタリング、売掛金前払い、銀行融資を併用。

- 社内ルール化:受注→見積→発注→検収→請求の流れを標準化し、書類の抜け漏れを防止。

とくに、受注台帳と資金繰り表の整備は効果てきめん。現金化の判断も早くなり、即日資金化の成功率が高まります。

使ってよかったと感じるポイント(ポジティブな声より)

- 資金的な安心感が生まれ、攻めの受注がしやすくなった。

- 外注先や仕入先への支払いがスムーズになり、取引の信頼が上がった。

- 銀行手続きの完了を待たずに着手でき、機会損失を防げた。

- 資金繰りの見通しが立ち、社内のストレスが減った。

- 小さな案件でも柔軟に使え、事業の回転率が上がった。

後払いサービスで現金化するなら

後払いサービスを使って高換金率商品を購入し、その後購入した商品を専門の古物買取店で買い取ってもらうことで現金化を実現します。

実は自分で現金化することもできなくはないですが、時間と手間がかかることと、一歩間違えてしまうと使っている後払いアプリの利用制限に引っかかり、いわいる事故を起こしてしまい信用情報に傷がつく場合があります。そのため後払いアプリの現金化をする際は、現金化業者を利用することをおすすめします。

当サイトがおすすめする後払いアプリ現金化サイトは、これまでに事故などのトラブルを一切起こしたことがない、優良現金化サイトのみを紹介しています。安心してご利用ください。

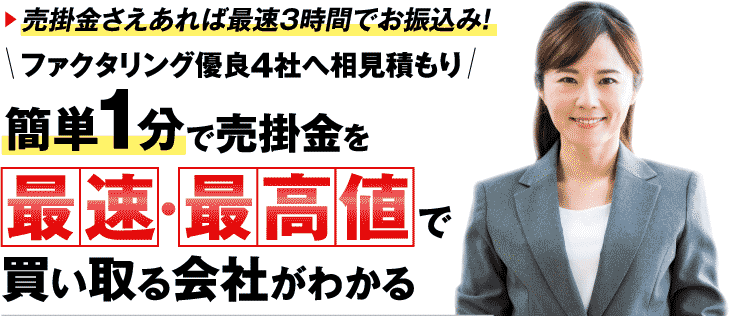

クイックマネープラス

スピーディーで安心。はじめてでも使いやすい後払い現金化サービス

クイックマネープラスは、後払いアプリや各種決済を活用してオンライン完結で現金化をサポートするサービスです。申し込みから振込まで丁寧に案内してくれるため、はじめての方でも迷わず進められます。必要な手続きは最小限、チャット中心のスムーズなやり取りで、急な出費にも対応しやすいのが魅力です。

基本情報

| 換金率 | 公式最大98.5% |

|---|---|

| 入金まで | 最短3分 |

| 営業時間 | 24時間申込可 |

| 対応現金化 | 後払いアプリ(メルペイ・ペイディ・バンドルカード)/キャリア決済/クレジットカード決済 |

アイペイ

オンライン完結でカンタン!丁寧サポートの後払い現金化

アイペイは、後払いアプリや各種キャッシュレス決済を使った現金化に対応したサービスです。スマホだけで手続き完了、初回でも迷わない導線とサポートで安心。プライバシー配慮の非対面手続きで、忙しい方でも隙間時間に申し込みが可能です。

基本情報

| 換金率 | 最大98.5% |

|---|---|

| 入金まで | 最短5分 |

| 営業時間 | 24時間申込可 |

| 対応現金化 | 後払いアプリ(メルペイ・バンドルカード・Dカード)/キャリア決済/クレジットカード決済 |

楽々ペイ

手軽でスピーディー!初心者にも安心の現金化サービス

楽々ペイは、後払いアプリやキャリア決済を利用した現金化を簡単・迅速に提供するサービスです。最短10分で現金化が可能で、初めての方でも安心して利用できる丁寧なサポートが魅力です。完全オンラインで手続きが完了するため、プライバシーを守りながらスムーズに現金化を実現します。急な出費や資金調達にお困りの方に最適なサービスです。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

AnyTime(エニタイム)

24時間対応!スピーディーで安心の現金化サービス

AnyTime(エニタイム)は、後払いアプリやキャリア決済を利用した現金化を専門に提供するサービスです。24時間いつでも申し込み可能で、最短10分で現金化が完了するスピーディーな対応が魅力です。初めての方でも安心して利用できる丁寧なサポート体制が整っており、完全オンラインでプライバシーを守りながら利用できます。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

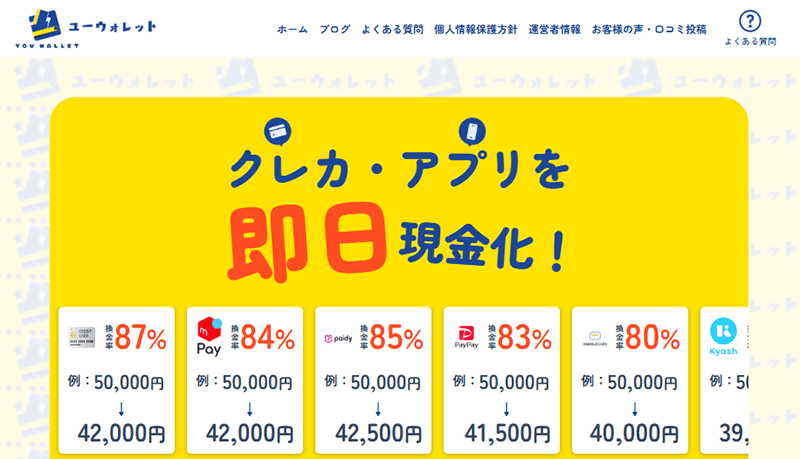

ユーウォレット

最短10分で現金化!安心・簡単な後払い現金化サービス

ユーウォレットは、後払いアプリやキャリア決済を活用した現金化サービスを提供しています。最短10分で現金化が可能なスピード対応と、初めての方でも安心して利用できる丁寧なサポートが特徴です。完全オンラインで手続きが完了するため、プライバシーを守りながらスムーズに現金化を実現します。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

カウール

高換金率&スピード対応!信頼できる現金化サービス

カウールは、後払いアプリやキャリア決済を活用した現金化サービスを提供しています。高い換金率と最短10分のスピード対応が特徴で、急な出費や資金調達が必要な方に最適です。完全オンラインで手続きが完了するため、プライバシーを守りながら安心して利用できます。初めての方にも丁寧なサポートを提供しており、誰でも簡単に現金化が可能です。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

ペイフル

最短10分で現金化!Pay-Ful(ペイフル)の魅力とは?

Pay-Ful(ペイフル)は、後払いアプリやキャリア決済を利用した現金化サービスを提供する専門サイトです。迅速かつ簡単な手続きで現金化が可能で、初めての方でも安心して利用できるサポート体制が整っています。オンライン完結型のサービスで、プライバシーを守りながら利用できるのが特徴です。

基本情報

| 換金率 | 初回利用:初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | 後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) キャリア決済(例:ドコモ、au、ソフトバンク) クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

Pay-Fulの特徴

Pay-Fulは、スピーディーな対応と高い換金率で、多くの利用者から信頼を得ている現金化サービスです。急な出費や資金調達が必要な際に、ぜひ利用を検討してみてください。

FriendPay(フレンドペイ)

最短10分で現金化!安心・簡単な後払い現金化サービス

フレンドペイは、後払いアプリやキャリア決済を利用した現金化サービスを提供する専門サイトです。最短10分で現金化が可能で、初めての方でも安心して利用できる丁寧なサポートが魅力です。完全オンライン対応で、プライバシーを守りながら迅速に現金を手にすることができます。

基本情報

| 換金率 | 初回利用者:80%~ リピーター:82%~ |

|---|---|

| 対応現金化 | ・後払いアプリ(例:メルペイ、PayPayあと払い、ファミペイなど) ・キャリア決済(例:ドコモ、au、ソフトバンク) ・クレジットカード決済 |

| 営業時間 | 24時間申し込み可能(対応時間:9:00~20:00) |

業者選びのチェックポイント(安心を優先)

信頼できる事業者を選ぶことが、安心・納得の第一歩です。以下を基準に見極めましょう。

- 費用の透明性:見積段階で総支払額が明確か(手数料・事務手数料・送金手数料・印紙代)。

- 契約のわかりやすさ:契約書を丁寧に説明してくれるか、質問に誠実に回答するか。

- 審査の観点:取引先の信用と受注の実在性をバランスよく評価しているか。

- スピード対応:書類受領からの目安時間、即日資金化の実績。

- セキュリティと守秘義務:情報管理体制が明確か。

- 2社間/3社間の柔軟性:案件に合わせた提案ができるか。

- 中小企業支援の姿勢:小口案件や個人事業主にも丁寧に対応するか。

複数社から同条件で見積をとり、費用だけでなく「説明の丁寧さ」「契約の納得度」も重視すると、結果的に満足度の高い選択になります。

よくある質問(初めてでも安心)

Q1. 注文書がなくても利用できますか?

A. 案件の実在性が示せる資料(契約書、発注メール、仕様書、注文請書など)があれば、対応できる場合があります。まずは「何がどこまで確定しているか」を整理して相談しましょう。

Q2. 個人事業主でも大丈夫?

A. 個人事業主も対象となるケースは多いです。確定申告書や通帳の入出金、取引先の情報が整っていれば、前向きに検討してもらいやすくなります。

Q3. どれくらいのスピードで入金されますか?

A. 書類がそろっており、案件が明瞭であれば、当日〜翌営業日の即日資金化が期待できます。初回は本人確認やヒアリングに時間がかかることもあるため、余裕をもった準備が安心です。

Q4. 納品後の請求書でも利用できますか?

A. はい。売掛金前払い(請求書ファクタリング)として利用できます。入金サイトが長い取引先に対して、とても有効です。

Q5. 案件がキャンセルになったらどうなりますか?

A. 契約形態によって扱いが異なります。ノンリコースであっても、特定の条件では調整が必要な場合があります。契約前に「検収遅延・キャンセル時の取り扱い」を必ず確認しましょう。

Q6. 同時に複数の業者を使っても良い?

A. 二重譲渡は避ける必要があります。案件ごとに管理し、同一債権を複数に出さないルールを徹底しましょう。

Q7. 滞納(税・社保)があっても使えますか?

A. 状況次第です。ファクタリングは売掛債権(または受注の実在性)を重視しますが、全体の財務状況も確認されます。まずは現状を正直に伝え、最適な方法を相談しましょう。

実践テンプレート:最速現金化のための準備フォーマット

以下をコピーベースにして、案件ごとに埋めていくと準備が一気に捗ります。

- 案件名/取引先名:

- 受注金額/税区分:

- 納期(検収予定日)/請求予定日/入金サイト:

- 注文書/契約書/仕様書の有無:

- 資金化希望額/使途(仕入・外注・人件費など):

- 同種案件の実績(あれば):

- リスク(仕様変更・キャンセル条件)と対策:

- 希望する契約形態(2社間/3社間、ノンリコース/リコース):

- 提出可能書類一覧(通帳、決算書・確定申告書、会社情報):

このテンプレートをもとに見積依頼すると、やりとりがスムーズになり、即日資金化の精度が高まります。

注文書ファクタリング×経営の前向きな回し方

注文書ファクタリングは、ただ「資金をつくる」だけではなく、受注の質・スピード・信用を底上げする道具です。資金繰り表の改善、仕入先・外注先への迅速な支払い、短納期の引き合いへの対応、そして受注拡大へ——これらが連鎖的に起こると、事業は一段強くなります。

また、銀行融資やリースといった中期の資金調達と併用することで、資金の「時間軸ポートフォリオ」を組めます。短期はファクタリングで機動的に、設備や成長投資は融資で腰を据えて——と役割を分担すれば、安定と成長の両立がしやすくなります。

ネガティブに感じやすいポイントも、コツで前向きに

「手数料が気になる」「契約が難しそう」——そう感じるのは自然です。ですが、次のコツで安心感はぐっと高まります。

- 見積の取り方:同条件で複数社に依頼し、総費用と入金時期で比較。

- 説明の丁寧さを重視:不明点は遠慮なく質問。納得のいく形で進める。

- 案件の整理:テンプレートで可視化し、書類の整合性をそろえる。

- 並走戦略:ファクタリングと銀行手続を併行し、最適な組み合わせを見つける。

少しの準備で不安は解像度高く解消できます。「具体的に何を準備するか」が見えた時点で、もう半分はゴールです。

まとめ:今日からできる3アクションで、最速の現金化へ

注文書ファクタリングは、「受注」という強みをそのまま資金に変え、キャッシュフロー改善を即効で後押ししてくれる心強い選択肢です。最後に、今日からできる3つのアクションで背中を押します。

- 受注案件を一覧化し、注文書・契約書・見積書の整合性をチェックする。

- 資金繰り表に「納品・検収・請求・入金」の見込み日を記入する。

- テンプレートを使って必要書類を集め、見積依頼の準備を整える。

一歩踏み出せば、即日資金化も十分に狙えます。受注をチャンスに変え、仕入や外注への支払いを滞りなく進めることで、仕事はもっと回りやすくなります。焦らず、でも躊躇せず。あなたのビジネスに合ったかたちで、注文書ファクタリングを前向きに活用していきましょう。

おすすめファクタリング業者

Cool Pay

独自のAIスコアリング審査!オンライン完結の資金調達

CoolPayは最短60分のスピード買取が可能になっています!

請求書を写真でアップするだけで、独自のAIスコアリングによる審査が行われることにより、驚きのスピード買取が実現します!

買取可能額は20万円〜となっており、少額の取引にも対応しているのが特徴です。

法人、個人ともに利用可能となっている使い勝手のいいサービスといえます。

Cool Pay基本情報

| 即金可能額 | 20万円~ |

| 入金まで | 即日振込 |

| 買取手数料 | 2%~ |

QuQuMo

手数料安さ業界トップクラス!完全オンライン型ファクタリング!

QUQUMOは完全オンライン型のファクタリングサービスを展開しています。

契約完了まで「最短2時間」というスピードが特徴です。

時間が早いだけではありません。手数料も1%〜と業界トップクラスの安さを誇ります。

また事務手数料無料、債権譲渡登記も不要です。

必要な書類は「請求書」「通帳のコピー」の二点のみ。と非常に手軽です。

今すぐ現金が欲しい!手数料はなるべく抑えたい!

そんな風に思っている方におすすめのファクタリング業者です。

QuQuMo基本情報

| 即金可能額 | 〜1億円 |

| 入金まで | 最短2時間 |

| 買取手数料 | 1%~ |

資金調達本舗

完全オンラインで非対面完結取

資金調達本舗のファクタリングの良いところは何と言っても、申し込みから取引完了までオンラインで完結することです。

資金調達本舗は電子契約のクラウドサインを取り入れていますから、契約すらも対面不要で、書面にサインをする必要もなく完結します。

つまり全国どこからでもネットで申し込み可能で、オンラインで簡単に問い合わせたり契約できることを意味します。

また忙しくて時間が取れなかったり、急に資金が必要になった場合でも、焦らず確実に資金の確保実現を目指せるのがファクタリングの魅力的で、資金調達本舗の見逃せないポイントです。

資金調達本舗基本情報

| 即金可能額 | 下限・上限なし |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

【法人限定】ファクタリングベスト

【法人限定】ファクタリングベストとは、複数のファクタリング会社へ一括で見積もりを依頼できる法人限定サービスです。売掛金(売掛債権)を早期に現金化したい企業が、簡単なオンライン申請(最短1分程度)で優良なファクタリング会社最大4社に相見積もりを依頼可能な仕組みになっています。ファクタリング各社から提示された条件を比較(比較検討)し、最も条件の良い会社と契約を結ぶことで、スピーディーかつ有利な資金調達が実現できます。

ファクタリングベスト基本情報

| 特色 | 最大4社の一括見積サービス |

| 入金まで | 最短即日 |

| 買取手数料 | 2%~ |

ビートレーディング

最短5時間で資金調達可能

ビートレーディングなら、即金可能額に上限なし。請求書はもちろん、仕事が決まる前の受注書・契約書も最短5時間で現金化できます。

担保・保証人不要で、手数料は業界最低水準の2%~(3社間)と、他の会社と比べて圧倒的に安いです。

ネット完結だから、いつでもどこでも簡単にお金に。経営者・個人事業主の方の強い味方です。経営の効率化を図りたい方は、ぜひご利用ください。

ビートレーディング基本情報

| 即金可能額 | 下限・上限設定なし |

| 入金まで | 最短5時間 |

| 買取手数料 | 2%~(3社間)/ 5%~(2社間) |

Easy factor/イージーファクター

easy factor(イージーファクター)は、人気の優良ファクタリング会社株式会社NO.1が運営するオンライン完結型のファクタリングサービスになります。

イージーファクターの魅力は、申し込みから契約・入金までのスピードが他社に比べて非常に早い点や、発生する手数料が一般的なファクタリング会社に比べて非常に低いといった点を挙げることができます。

オンラインで全て完結させることができるので、手続きがしやすい点もイージーファクターの強みになります。

基本情報

| 即金可能額 | 50万円〜5000万円 |

| 入金まで | 最短60分(最短10分で見積提示) |

| 買取手数料 | 2%〜8% |

ペイブリッジ

広告・IT業界専門の資金調達サービスはペイブリッジ

創業12年になる老舗ファクタリング会社ペイブリッジは広告・IT業界専門にサービス展開をしており、手数料は0.5%〜と業界最安値となります。

また5万件以上の実績もあり安心して利用できるのもメリットです。

オンラインまたは来店どちらでも契約可能となっており最短2時間で資金調達できるスピード感も魅力的です。

審査通過率も95%と高い水準なので他社で断られてしまった方なども一度ペイブリッジに相談してみて下さい。

基本情報

| 即金可能額 | 下限不明〜3億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 0.5%〜上限不明 |

MSFJ

成功者に選ばれるファクタリング会社MSFJ

MSFJでは選べる3つのプランから自分にあったプランを選択できます!

プランごとに特徴が分かれており以下の通りとなっています。

クイックプラン・・限度額100万円まで 手数料3.8%~ 審査スピード 1営業日

プレミアムプラン・・限度額 5,000万円まで 最低手数料 1.8%~ 審査スピード 最短1営業日

個人事業主プラン・・限度額 10万円~500万円まで 最低手数料 3.8%~9.8% 審査スピード 最短当日振込

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.8%〜上限不明 |

アクセルファクター

ファクタリングするならまずはじめに

アクセルファクターの「買取上限は1億円」なのでまとまった資金が必要な時も安心です。「審査通過率も90%以上」と非常に高いため多くの中小企業・個人事業主から支持されています。

買取代金は「最短即日で振り込まれる」ので、スグに資金が必要な経営者にとって非常に利便性が高くなっています。「手数料はわずか2%~」と非常に安いため、多くの事業主様が利用しています。

売掛債権の売却を考えているならまずはじめに利用しておきたいファクタリング業者です。

アクセルファクター基本情報

| 即金可能額 | 30万円~無制限 |

| 入金まで | 最短2時間 |

| 買取手数料 | 2%~ |

株式会社No.1

満足度95%オーバー!スピード契約なら株式会社No.1

株式会社No.1の魅力はなんと言ってもそのスピード感です!業界最速のスピード審査で不安な審査の時間を一瞬で終わらせます。

さらに少額の10万円から利用できるので債権の額が低い個人事業主の方にも利用しやすいです。

手数料も1%〜で利用できるので安価に抑えられます。

9時から20時までと遅くまで営業しているので仕事が終わるタイミングでも申し込みいただけます。

株式会社No.1の圧倒的に早い入金スピードをぜひ体験ください。

基本情報

| 即金可能額 | 10万円〜5000万円 |

| 入金まで | 最短即日 |

| 買取手数料 | 3%〜15% |

エスコム

「安心・効率的・迅速」をコンセプトの優良会社エスコム!

エスコムは 顧客満足度98.5%!成約率87.5%!乗り換え満足度92.7%

と利用者からの好評の優良ファクタリングサイトです。

手数料も1.5%〜となっており業界最安水準です。また二社間三社間共に対応しおり、介護報酬や診療報酬にも対応しているため初心者から利用中の方まで幅広い層の利用者から支持されています。

基本情報

| 即金可能額 | 30万円〜1億円 |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜12% |

ネクストワン

金融業界に精通したスタッフが対応!成約率96%!

ネクストワンは最短即日の資金調達が可能でその契約率は96%と様々な売掛債権を買い取ってくれます。オンラインで完結のため全国どこでも申し込み可能です。

手数料も業界最安水準の1.5%〜からとなっており初めてのファクタリング利用にもおすすめです。

またスタッフは元銀行員など金融業界に精通した資金調達のプロたちが対応してくれます。そのためファクタリング以外の資金調達やその他会社経営に対すコンサルティングにも期待できます。

基本情報

| 即金可能額 | 30万円〜上限なし |

| 入金まで | 最短即日 |

| 買取手数料 | 1.5%〜10% |

プロテクトワン

個人事業主に特化したサービスも提供!原則即日入金!

手数料率1.5%〜と業界でもトップクラスの低さです!審査通過率も96%以上なので審査の柔軟さも魅了です。

完全オンライン契約が可能ですが、希望があれば来店や訪問での取引も可能!

個人事業主に特化したサービスも評判が良く、売掛金も10万円から買取可能で個人やフリーランスの悩みに親密に答えてくれます。

さらにプロテクトワンは原則即日入金に対応しているのでお急ぎでの資金調達を希望の際はプロテクトワンに決まりです!

プロテクトワン基本情報

| 即金可能額 | 10万円~1億円 |

| 入金まで | 最短1時間 |

| 買取手数料 | 1.5%~ |